摘要:

美國(guó)環(huán)衛(wèi)行業(yè)高度市場(chǎng)化且寡頭壟斷特征突出:2016年美國(guó)市政廢物管理市場(chǎng)規(guī)模高達(dá)600億美元����,且前端環(huán)衛(wèi)規(guī)模明顯高于后端處置。三大環(huán)衛(wèi)龍頭市占率合計(jì)高達(dá)44%����,行業(yè)寡頭壟斷格局已形成。目前美環(huán)衛(wèi)市場(chǎng)化率已達(dá)78%����,政府下屬企業(yè)在市政廢物管理市場(chǎng)中影響力較小,行業(yè)高度市場(chǎng)化����。從美國(guó)環(huán)衛(wèi)市場(chǎng)化演化看,財(cái)政赤字&PPP推動(dòng)美國(guó)環(huán)衛(wèi)市場(chǎng)化的核心動(dòng)力����。經(jīng)過(guò)多年發(fā)展,美國(guó)環(huán)衛(wèi)市場(chǎng)使用者付費(fèi)體系比較完善����,政府不直接給予補(bǔ)貼,主要以間接形式的稅收優(yōu)惠和返還等形式為主����。

集中度提升&產(chǎn)業(yè)鏈打通塑造美國(guó)環(huán)衛(wèi)公司定價(jià)能力:美國(guó)環(huán)衛(wèi)龍頭公司定價(jià)能力突出����,其通過(guò)持續(xù)提升處理費(fèi)����,有效規(guī)避廢物量增速放緩的不利影響,如廢品管理公司(WM)2013年迄今的季度均價(jià)均維持上漲����,且單季度同比漲幅超過(guò)同期CPI漲幅。美國(guó)環(huán)衛(wèi)及后端處置市場(chǎng)高度集中以及前后端產(chǎn)業(yè)鏈打通的市場(chǎng)結(jié)構(gòu)����,是美國(guó)環(huán)衛(wèi)公司獲取定價(jià)能力的關(guān)鍵要素����,而定價(jià)能力又最終轉(zhuǎn)化為企業(yè)優(yōu)異的盈利能力和股票市場(chǎng)優(yōu)異表現(xiàn)。

美國(guó)環(huán)衛(wèi)公司重資產(chǎn)運(yùn)營(yíng)����,模式塑造壁壘:對(duì)比美國(guó)環(huán)衛(wèi)龍頭及其他環(huán)保細(xì)分市場(chǎng)的全球環(huán)保龍頭的財(cái)務(wù)比率,可以發(fā)現(xiàn)美國(guó)美國(guó)環(huán)衛(wèi)公司商業(yè)模式具有典型的重資產(chǎn)特征����。從美國(guó)經(jīng)驗(yàn)看����,在環(huán)衛(wèi)行業(yè)發(fā)展到一定階段后����,清掃業(yè)務(wù)需求逐步下降、機(jī)械化率持續(xù)提升����、上下游產(chǎn)業(yè)鏈一體化模式打通將推動(dòng)環(huán)衛(wèi)公司最終轉(zhuǎn)換為重資產(chǎn)模式運(yùn)營(yíng)。而通過(guò)行業(yè)重資本屬性塑造����,抬升美國(guó)環(huán)衛(wèi)行業(yè)的資金進(jìn)入門(mén)檻,推動(dòng)業(yè)內(nèi)公司為追求規(guī)模效應(yīng)而持續(xù)外延并購(gòu)����,最終導(dǎo)致美國(guó)環(huán)衛(wèi)市場(chǎng)成長(zhǎng)為自然寡頭壟斷市場(chǎng)。

國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)化&模式創(chuàng)新崛起����,環(huán)衛(wèi)公司輕資產(chǎn)模式升級(jí)在即。市場(chǎng)化率較低����,企業(yè)輕資產(chǎn)模式����,行業(yè)較為分散為目前國(guó)內(nèi)環(huán)衛(wèi)基本特征����。我們預(yù)計(jì)環(huán)衛(wèi)市場(chǎng)規(guī)模2020年將增加至1,964億元,2017~2019復(fù)合增速為9.1%����。環(huán)衛(wèi)公司除享受行業(yè)擴(kuò)容紅利外,更大紅利在于市場(chǎng)化加速推進(jìn)帶來(lái)訂單轉(zhuǎn)移����。我們估算目前國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)化率僅為20%左右,而政策暖風(fēng)近期頻吹助市場(chǎng)化加速在即����。隨著行業(yè)開(kāi)啟跑馬圈地����,具有資金&資源&管理的優(yōu)勢(shì)龍頭企業(yè)搶單能力突出,提升行業(yè)集中度����。從海外經(jīng)驗(yàn)看����,隨著環(huán)衛(wèi)需求從政府購(gòu)買(mǎi)服務(wù)升級(jí)至PPP����、上下游產(chǎn)業(yè)鏈逐步打通、行業(yè)機(jī)械化率快速提升����,國(guó)內(nèi)環(huán)衛(wèi)公司的商業(yè)模式將逐步變重。

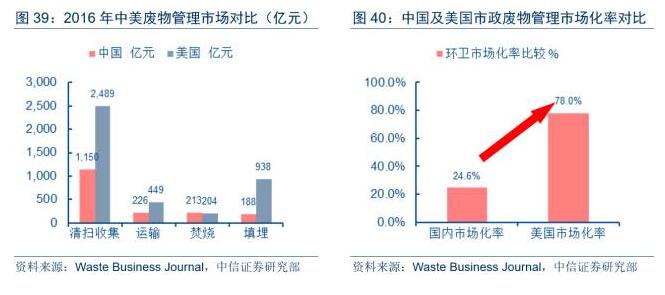

從國(guó)際比較角度看����,國(guó)內(nèi)廢物管理市場(chǎng)雖然已經(jīng)具備相當(dāng)體量,但未來(lái)仍具備巨大成長(zhǎng)空間(美國(guó)市場(chǎng)約4,000億元VS國(guó)內(nèi)約1,500億元)����;環(huán)衛(wèi)市場(chǎng)化是必然之路而國(guó)內(nèi)市場(chǎng)化程度明顯偏低(美國(guó)市場(chǎng)化率78.0%VS國(guó)內(nèi)約20%),在此過(guò)程中蘊(yùn)含巨大訂單轉(zhuǎn)移釋放機(jī)遇����。我們預(yù)計(jì)環(huán)衛(wèi)市場(chǎng)規(guī)模在2020年將進(jìn)一步增加至1,964億元,2017~2019市場(chǎng)復(fù)合增速為9.1%����;與此同時(shí)����,引入競(jìng)爭(zhēng)機(jī)制����、加速市場(chǎng)化機(jī)制形成已經(jīng)成為國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)發(fā)展新趨勢(shì),為相關(guān)企業(yè)提供充分成長(zhǎng)空間����。

隨著人口紅利逐步喪失、城鎮(zhèn)化進(jìn)程持續(xù)推進(jìn)以及公共服務(wù)領(lǐng)域改革提效����,環(huán)衛(wèi)機(jī)械化以及市場(chǎng)化之路提速,國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)跑馬圈地運(yùn)動(dòng)正式啟動(dòng)����,環(huán)衛(wèi)項(xiàng)目井噴推動(dòng)資本加速涌入,龍頭加速布局����。隨著環(huán)衛(wèi)從政府購(gòu)買(mǎi)服務(wù)到PPP&從單一環(huán)衛(wèi)到綜合性市政固廢項(xiàng)目過(guò)度����,行業(yè)資本壁壘上升����,環(huán)衛(wèi)運(yùn)營(yíng)行業(yè)分散����、公司規(guī)模較小的格局改變?cè)诩矗袠I(yè)集中度提升以及環(huán)衛(wèi)企業(yè)大型化將逐步成為行業(yè)新趨勢(shì)����。

從美國(guó)經(jīng)驗(yàn)看,國(guó)內(nèi)環(huán)衛(wèi)行業(yè)出現(xiàn)市值500億人民幣量級(jí)公司可期����。從海外經(jīng)驗(yàn)和國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)發(fā)展特點(diǎn)看,有望抓住本輪訂單釋放機(jī)遇����,成功跑馬圈地進(jìn)而成長(zhǎng)壯大的企業(yè),需要在政府關(guān)系積累����、資本、管理經(jīng)驗(yàn)����、品牌����、成本協(xié)同等資源稟賦方面具有較強(qiáng)優(yōu)勢(shì)����,方能最終成長(zhǎng)為中國(guó)的廢品管理(WM)。在上述背景下����,我們看好從處置末端向前端延伸的傳統(tǒng)固廢環(huán)保公司:推薦啟迪桑德、中國(guó)天楹����,中國(guó)光大國(guó)際(H);從設(shè)備端向運(yùn)營(yíng)端延伸的設(shè)備類(lèi)企業(yè):推薦龍馬環(huán)衛(wèi)����,關(guān)注盈峰環(huán)境;有望獲得資本對(duì)接的傳統(tǒng)環(huán)衛(wèi)公司:關(guān)注玉禾田����、新安潔、僑銀環(huán)保����、升禾環(huán)保等。

創(chuàng)新之處

第一:對(duì)美國(guó)廢物管理市場(chǎng)發(fā)展歷史����、當(dāng)前現(xiàn)狀、市場(chǎng)構(gòu)成����,龍頭企業(yè)競(jìng)爭(zhēng)策略、競(jìng)爭(zhēng)力塑造等進(jìn)行詳細(xì)分析����。從美國(guó)經(jīng)驗(yàn)看,國(guó)內(nèi)廢物管理市場(chǎng)成長(zhǎng)空間巨大����,市場(chǎng)化是必然之路且蘊(yùn)含巨大訂單釋放機(jī)遇。通過(guò)集中度提升和產(chǎn)業(yè)鏈集中等一系列措施����,美國(guó)環(huán)衛(wèi)公司定價(jià)能力突出,能通過(guò)持續(xù)提價(jià)規(guī)避廢物量放緩等不利影響����。參考海外經(jīng)驗(yàn),我們認(rèn)為環(huán)衛(wèi)企業(yè)需要加速跑馬圈地以抓住市場(chǎng)釋放機(jī)遇,且企業(yè)在產(chǎn)業(yè)鏈打通方面需要強(qiáng)化能力����。

第二:隨著勞動(dòng)密集型的清掃業(yè)務(wù)需求逐步下降、機(jī)械化率持續(xù)提升����、上下游產(chǎn)業(yè)鏈一體化模式打通,美國(guó)環(huán)衛(wèi)公司的商業(yè)模式具有典型重資產(chǎn)特征����。國(guó)內(nèi)環(huán)衛(wèi)公司目前普遍以輕資產(chǎn)模式運(yùn)營(yíng),隨著環(huán)衛(wèi)行業(yè)發(fā)展推動(dòng)的環(huán)衛(wèi)公司業(yè)務(wù)布局延伸和完善����,國(guó)內(nèi)環(huán)衛(wèi)企業(yè)的商業(yè)模式將逐步向重資產(chǎn)過(guò)度,而資本壁壘提升有助于加速?lài)?guó)內(nèi)環(huán)衛(wèi)公司整合和提升集中度����。

第三:通過(guò)對(duì)美國(guó)三大環(huán)衛(wèi)龍頭公司進(jìn)行研究,我們發(fā)現(xiàn)環(huán)保公司在步入行業(yè)發(fā)展成熟期之后����,對(duì)外部融資擴(kuò)張的依賴(lài)程度下降,自由現(xiàn)金流創(chuàng)造能力極佳����,環(huán)保公司轉(zhuǎn)變成穩(wěn)定分紅的公用事業(yè)類(lèi)公司����。

正文:

美國(guó)環(huán)衛(wèi)行業(yè)高度市場(chǎng)化&寡頭壟斷突出

市場(chǎng)規(guī)模約600億美元����,

行業(yè)集中度較高

作為前端環(huán)衛(wèi)及末端處置等市政廢物管理業(yè)務(wù)的源頭����,長(zhǎng)期持續(xù)增加的市政廢物產(chǎn)生量是市政廢物管理行業(yè)持續(xù)繁榮的堅(jiān)實(shí)基礎(chǔ)。根據(jù)美國(guó)環(huán)保署(EPA)統(tǒng)計(jì)數(shù)據(jù)����,美國(guó)市政廢物產(chǎn)生總量長(zhǎng)期上升趨勢(shì)明確,廢物產(chǎn)生量規(guī)模自1960年0.88億噸增加至2014年的2.58億噸����,期間復(fù)合增速超出同期人口增速約1個(gè)百分點(diǎn)。

從美國(guó)廢物量變動(dòng)趨勢(shì)看����,2000年左右是關(guān)鍵拐點(diǎn)?���?偭糠矫?���,在循環(huán)利用效率持續(xù)提升����、環(huán)境友好型包裝加大使用、全社會(huì)環(huán)保意識(shí)提升等因素推動(dòng)下����,市政廢物總產(chǎn)生量的增速在2000年后出現(xiàn)明顯放緩;人均產(chǎn)量方面����,美國(guó)人均產(chǎn)廢量在此階段觸頂回落,從2000年的2.15千克/天歷史峰值小幅回落至2014年的2.01千克/天����。

對(duì)美國(guó)市政固廢管理行業(yè)而言,除了需要面對(duì)產(chǎn)廢總量增速放緩帶來(lái)的不利影響外����,還面臨著資源循環(huán)利用影響不斷加大的替代性威脅,循環(huán)回收減少了原本出現(xiàn)在清掃&清運(yùn)及最終處置等環(huán)節(jié)的廢物規(guī)模����。根據(jù)EPA統(tǒng)計(jì)����,2016年美國(guó)廢物回收量規(guī)模已經(jīng)高達(dá)0.66億噸����,已經(jīng)占當(dāng)年全部市政廢物產(chǎn)生總量的26%,其影響不容小覷����。

根據(jù)WasteBusinessJournal統(tǒng)計(jì)����,2016年美國(guó)市政廢物管理市場(chǎng)規(guī)模高達(dá)600億美元,市場(chǎng)規(guī)模龐大����。從市場(chǎng)構(gòu)成看,廢物管理市場(chǎng)主要由前端的收集及運(yùn)輸及后端的處置兩部分構(gòu)成����,且前端收集及運(yùn)輸在市場(chǎng)份額中占比遠(yuǎn)遠(yuǎn)超出后端處置所占份額。2016年����,位于產(chǎn)業(yè)鏈前端的收集及運(yùn)輸?shù)氖杖胍?guī)模分別為366和66億美元����,占當(dāng)年總市場(chǎng)規(guī)模的61%����、11%;后端處置的填埋及焚燒規(guī)模分別為138和30億美元����,占當(dāng)年總市場(chǎng)規(guī)模的23%和5%。

從美國(guó)市政廢物管理市場(chǎng)參與主體的類(lèi)型看����,主要有大型上市公司、地方政府擁有的區(qū)域性市政公司����、數(shù)量龐大的小型化私營(yíng)公司等三種類(lèi)型參與者,按照收入占比劃分����,2016年,上述三類(lèi)企業(yè)分別占到全部市政廢物管理市場(chǎng)的47%����、22%和31%����。從市場(chǎng)份額可以看出����,目前美國(guó)市政廢物管理市場(chǎng)高度市場(chǎng)化,市場(chǎng)化率約為78%����,政府下屬企業(yè)在市政廢物管理市場(chǎng)中影響力較小。

從市場(chǎng)集中度角度看����,目前美國(guó)市政廢物管理市場(chǎng)高度集中����,寡頭壟斷特征突出。經(jīng)過(guò)多年持續(xù)并購(gòu)整合����,目前美國(guó)廢物管理市場(chǎng)僅剩下3家全國(guó)性龍頭:廢品管理(WasteManagement,WM)����、共和服務(wù)(RepublicServiceGroup����,RSG)以及廢物聯(lián)合公司(WasteConnections����,WCN),三家公司的市場(chǎng)份額明顯領(lǐng)先其他競(jìng)爭(zhēng)對(duì)手����。按照收入占比衡量,三家公司分別占2016年美國(guó)市政廢物管理市場(chǎng)的22%����、15%和7%,合計(jì)市場(chǎng)份額高達(dá)44%����。

財(cái)政赤字&PPP推動(dòng)環(huán)衛(wèi)市場(chǎng)化

美國(guó)市政公用事業(yè)私營(yíng)化改革是整個(gè)市政改革進(jìn)程中的關(guān)鍵一步,可分為以下幾個(gè)階段:

第一階段:19世紀(jì)后期����,美國(guó)經(jīng)濟(jì)飛速發(fā)展,城市化進(jìn)入鼎盛時(shí)期,部分城市管理體制實(shí)行企業(yè)化“城市經(jīng)理制”����,具備更多自主權(quán)。

第二階段:20世紀(jì)70年代����,美國(guó)步入經(jīng)濟(jì)轉(zhuǎn)型期,本國(guó)企業(yè)在與國(guó)外企業(yè)競(jìng)爭(zhēng)中表現(xiàn)出很強(qiáng)競(jìng)爭(zhēng)力����,政府開(kāi)始思考向具有活力的企業(yè)學(xué)習(xí),重視引入競(jìng)爭(zhēng)和市場(chǎng)機(jī)制����。再加上1978年美國(guó)大多數(shù)城市都出現(xiàn)財(cái)政危機(jī),地方政府不得不考慮節(jié)省財(cái)政預(yù)算����,開(kāi)始在市政工程和市政服務(wù)領(lǐng)域引入競(jìng)爭(zhēng)機(jī)制����。1978年,亞利桑那州首府菲尼克斯市進(jìn)行垃圾處理承包商招標(biāo)工作����,政府部門(mén)和其他私營(yíng)企業(yè)進(jìn)行公平競(jìng)標(biāo)����,因?yàn)檎块T(mén)能力不足����,在前幾次競(jìng)標(biāo)中都敗給私營(yíng)企業(yè),直到第六次競(jìng)標(biāo)才成功勝出����。

第三階段:到20世紀(jì)80年代,美國(guó)政府財(cái)政赤字愈加嚴(yán)重����,美國(guó)聯(lián)邦政府期望在公用事業(yè)領(lǐng)域?qū)嵭兴綘I(yíng)化以進(jìn)一步減少財(cái)政預(yù)算。1986年����,300多個(gè)商人及社團(tuán)組織在華盛頓發(fā)起“美國(guó)私營(yíng)化聯(lián)盟”,私營(yíng)化進(jìn)程加速����。

第四階段:21世紀(jì)以來(lái),美國(guó)公用事業(yè)私營(yíng)化得到進(jìn)一步發(fā)展����,監(jiān)管也愈加完善����。民眾開(kāi)始理性反思市場(chǎng)化問(wèn)題和弊端����,對(duì)于存在問(wèn)題提出針對(duì)性解決措施,并有較多旨在自發(fā)解決私營(yíng)化過(guò)程中存在問(wèn)題的協(xié)會(huì)形成����。

由于市場(chǎng)化改革歷史悠久,PPP模式在美國(guó)應(yīng)用非常廣泛����。2015年12月圣路易斯華盛頓大學(xué)對(duì)全美各地方政府采取PPP模式情況進(jìn)行調(diào)查。在所有受訪(fǎng)政府中����,61%的政府會(huì)選擇與私營(yíng)企業(yè)進(jìn)行合作,而其中占比最大的是垃圾收運(yùn)領(lǐng)域����,高達(dá)82%����。

在垃圾收運(yùn)領(lǐng)域����,各地區(qū)政府機(jī)構(gòu)往往出于財(cái)政壓力����,將原來(lái)由政府負(fù)責(zé)的業(yè)務(wù)以外包模式(Contractingout/Outsourcing)交給私營(yíng)企業(yè)運(yùn)營(yíng),這樣可以為政府節(jié)約很大一部分開(kāi)支����。早在十年前,美國(guó)垃圾收運(yùn)外包業(yè)務(wù)就已經(jīng)頗具規(guī)模����;近十年來(lái),越來(lái)越多城市加入到環(huán)衛(wèi)服務(wù)外包經(jīng)營(yíng)行列����,如紐約、芝加哥����、底特律、SoapLake(華盛頓州)����、舊金山等����,都是典型的垃圾收運(yùn)及道路清掃外包城市����。

由美國(guó)環(huán)衛(wèi)市場(chǎng)化實(shí)踐可以看出:環(huán)衛(wèi)服務(wù)業(yè)市場(chǎng)化運(yùn)作是大勢(shì)所趨,在此過(guò)程中����,對(duì)政府環(huán)衛(wèi)部門(mén)提出更高管理職能要求(相比美國(guó)監(jiān)管較為集中,中國(guó)環(huán)衛(wèi)服務(wù)涉及環(huán)保部����、住建部及工商部等諸多部門(mén),協(xié)調(diào)或更加困難)����,需要在與私營(yíng)企業(yè)簽訂協(xié)議及后續(xù)運(yùn)營(yíng)過(guò)程中考慮多方面問(wèn)題,最大程度保證居民享有高質(zhì)量環(huán)衛(wèi)服務(wù)����。既要開(kāi)展競(jìng)爭(zhēng)性市場(chǎng)經(jīng)營(yíng),又要避免同一地方承包企業(yè)市場(chǎng)過(guò)度分散以致效率降低����。環(huán)衛(wèi)管理部門(mén)需要加強(qiáng)監(jiān)管,協(xié)助制定相關(guān)行業(yè)與考核標(biāo)準(zhǔn)����,并且設(shè)立不良運(yùn)營(yíng)企業(yè)退出機(jī)制,適時(shí)進(jìn)行行政接管����。

此外,在美國(guó)環(huán)衛(wèi)服務(wù)市場(chǎng)化進(jìn)程中����,也有許多不容忽視問(wèn)題存在,最受關(guān)注的是裁員與公共服務(wù)質(zhì)量問(wèn)題����,均與居民切身利益相關(guān)。美國(guó)許多環(huán)衛(wèi)工人加入諸如AFCME(AmericanFederationofState����,CountyandMunicipal)組織來(lái)維護(hù)自己可能在市場(chǎng)化進(jìn)程中受損的合法權(quán)益,因?yàn)榄h(huán)衛(wèi)市場(chǎng)化過(guò)程必然伴隨著人員變動(dòng)����,在市場(chǎng)化過(guò)程中如何更好與政府合作進(jìn)行人員安置需要重點(diǎn)考慮����。

使用者付費(fèi)體系&付費(fèi)模式多樣化

在美國(guó)����,居民每月向市政管理部門(mén)交垃圾處理費(fèi),市政管理部門(mén)再與固廢公司簽訂合同����,一般來(lái)說(shuō)公司可以通過(guò)競(jìng)標(biāo)形式獲取合同,合同有期限在1~5年之間的短期合同����,也有期限在10年以上的長(zhǎng)期合同。此外����,公司也可以直接與居民簽訂合同,居民以訂閱的方式提供垃圾收集服務(wù)����。在最終付費(fèi)主體方面,美國(guó)垃圾收費(fèi)體系以使用者付費(fèi)為主����,政府主要以稅收減免����、稅收優(yōu)惠等形式對(duì)環(huán)衛(wèi)公司提供間接補(bǔ)貼����。

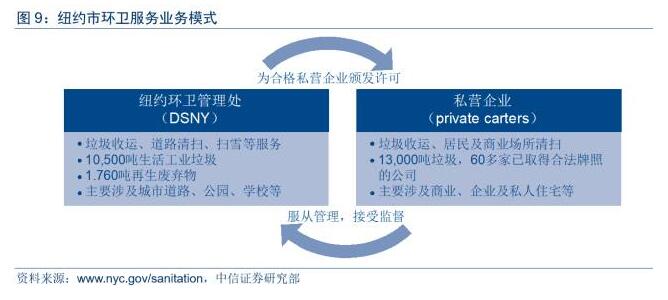

以紐約市為例����,其環(huán)衛(wèi)服務(wù)業(yè)由政府環(huán)衛(wèi)管理處與私營(yíng)垃圾運(yùn)輸公司共同運(yùn)營(yíng),但私營(yíng)公司受到環(huán)衛(wèi)管理處監(jiān)管����,并要遵守相關(guān)地方規(guī)范。紐約市環(huán)衛(wèi)管理處(DSNY)主要職責(zé)是垃圾收運(yùn)����、道路清潔和清雪,它是世界上最大的環(huán)衛(wèi)管理處����,負(fù)責(zé)每天收運(yùn)紐約市的10,500噸生活垃圾和工業(yè)垃圾以及1,760噸再生廢棄物。紐約市另外13,000噸垃圾由私營(yíng)垃圾運(yùn)輸公司(PrivateCartingCompanies)進(jìn)行收運(yùn)����,環(huán)衛(wèi)管理處對(duì)這些私人運(yùn)營(yíng)負(fù)責(zé)行使監(jiān)督管理職責(zé)����,并發(fā)布其需要遵守的法律法規(guī)����。

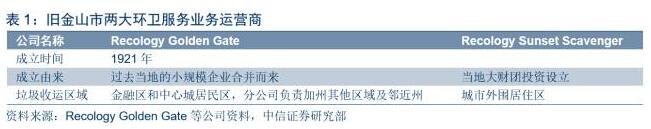

另一個(gè)典型城市是舊金山。其環(huán)衛(wèi)服務(wù)業(yè)務(wù)具有兩大特色:(1)在垃圾收運(yùn)環(huán)節(jié)中加入分類(lèi)和減量化措施����,可以極大地降低下游產(chǎn)業(yè)垃圾處理與再生資源利用環(huán)節(jié)的物力、人力成本����,減輕環(huán)境壓力;(2)整個(gè)地區(qū)由兩家公司分別承攬環(huán)衛(wèi)業(yè)務(wù)����,形成市場(chǎng)化競(jìng)爭(zhēng)&定價(jià)機(jī)制;舊金山市2009年頒布《垃圾強(qiáng)制分類(lèi)法》����,兩家公司在提供垃圾收運(yùn)服務(wù)同時(shí),也需要提供分類(lèi)垃圾桶����,每戶(hù)居民按照產(chǎn)生垃圾量收費(fèi)����,再生資源占比多的居民可得到收費(fèi)優(yōu)惠����,運(yùn)營(yíng)企業(yè)所有收入都來(lái)自垃圾收費(fèi),而沒(méi)有政府財(cái)政的額外補(bǔ)助����。舊金山市附近的LopezLandfill(填埋場(chǎng))距離市區(qū)約80多公里����,需要垃圾車(chē)上門(mén)收集垃圾后集中到垃圾轉(zhuǎn)運(yùn)處理中心,進(jìn)行預(yù)處理后再由大型車(chē)輛運(yùn)往填埋場(chǎng)處理����。1921年以前,當(dāng)?shù)赜?00多家小規(guī)模的垃圾運(yùn)營(yíng)公司����,存在惡性競(jìng)爭(zhēng)、收運(yùn)效率低下����,標(biāo)準(zhǔn)難以統(tǒng)一����、管理混亂等問(wèn)題?���,F(xiàn)在舊金山實(shí)施公司運(yùn)營(yíng)成本公示、業(yè)務(wù)競(jìng)爭(zhēng)性取得等政策����,并在運(yùn)營(yíng)監(jiān)管協(xié)議中設(shè)立退出與行政接管機(jī)制。如果企業(yè)垃圾收運(yùn)和分類(lèi)沒(méi)有通過(guò)考評(píng)����,將會(huì)受到嚴(yán)重處罰,甚至退出項(xiàng)目經(jīng)營(yíng)����,由政府部門(mén)進(jìn)行接管。

美國(guó)各州和市的收費(fèi)方法不完全相同����,很多地區(qū)的垃圾處理收費(fèi)實(shí)行垃圾投放付費(fèi)制度(PayAsYouThrow,簡(jiǎn)稱(chēng)“PAYT”)����,即市政管理部門(mén)根據(jù)居民����、商業(yè)及工業(yè)企業(yè)所投放垃圾的量����、體積及分類(lèi)程度收取相應(yīng)的垃圾處理費(fèi)。舊金山市自1932年以來(lái)就實(shí)行了PAYT制度����,上世紀(jì)70年代PAYT制度開(kāi)始在加利福尼亞州、密歇根州����、紐約州和華盛頓州等地區(qū)大規(guī)模推廣����,目前PAYT制度已在美國(guó)7,100以上的社區(qū)實(shí)施,被認(rèn)為是減少垃圾處理和鼓勵(lì)回收利用的最具成本效益的方法之一����。

PAYT制度通常下的定價(jià)模式有全單位定價(jià)模式、部分單位定價(jià)及浮動(dòng)定價(jià)等三種模式����。以全單位定價(jià)的PAYT模式為例����,居民首先需要購(gòu)買(mǎi)由當(dāng)?shù)卣y(tǒng)一印刷的標(biāo)牌����,并將標(biāo)牌粘貼到一定容量的垃圾袋上;或者根據(jù)自己產(chǎn)生垃圾量大小向政府申請(qǐng)垃圾桶����,政府根據(jù)垃圾桶大小而收費(fèi)。以夏威夷州的考艾島為例����,該地區(qū)在2015年7月開(kāi)始實(shí)行PAYT制度,居民可以選擇兩種尺寸的垃圾桶����,一種是96加侖的垃圾桶,每月需付費(fèi)18美元����,一種是64加侖的垃圾桶,每月需付費(fèi)10美元����,一個(gè)64加侖的車(chē)����,每月10美元����。

集中度提升&產(chǎn)業(yè)鏈打通塑定價(jià)能力

定價(jià)能力體現(xiàn):

持續(xù)高于CPI的價(jià)格上漲

根據(jù)WasteBusinessJournal統(tǒng)計(jì),美國(guó)市政廢物管理市場(chǎng)規(guī)模自1997年的341億美元持續(xù)攀升至2013年的589億美元����,期間復(fù)合增速為3.5%,高于同期人口增速和廢物產(chǎn)生量增速����。受金融危機(jī)影響,市場(chǎng)規(guī)模自2008年的55.7億元略微下滑至2009年的53.7億元����,但在2011年即恢復(fù)至金融危機(jī)前的水平����。

如前所述,自2000年以來(lái)����,美國(guó)廢物管理市場(chǎng)近年來(lái)面臨產(chǎn)廢總量增速放緩以及廢物回收力度不斷加大等不利因素沖擊����。但是����,從2000年以來(lái)市政廢物管理市場(chǎng)規(guī)模變動(dòng)趨勢(shì)看,行業(yè)規(guī)模維持上升趨勢(shì)����,且增速明顯快于同期產(chǎn)廢量增速,2000~2013年的市政廢物市場(chǎng)規(guī)模復(fù)合增速為3.14%����,而同期產(chǎn)廢量增速僅為0.46%。由此可見(jiàn)����,廢物管理行業(yè)內(nèi)企業(yè)具有較強(qiáng)的定價(jià)能力,通過(guò)持續(xù)提升處理費(fèi)等推動(dòng)行業(yè)規(guī)模穩(wěn)健上升����,成功規(guī)避廢物產(chǎn)生量增速放緩等因素的不利影響。

以廢品管理公司(WM)為例����,2013年迄今����,其廢物收集&處置季度均價(jià)均維持上漲態(tài)勢(shì)����,價(jià)格同比漲幅維持在1.4%~2.6%的區(qū)間之內(nèi)(季度均值為2.1%);此外����,除2017Q1外,廢品管理公司(WM)季度均價(jià)漲幅均超過(guò)同期CPI漲幅����。由此可見(jiàn),在和上游工商業(yè)客戶(hù)及地方政府的博弈中����,美國(guó)市政廢物管理公司確實(shí)擁較強(qiáng)的定價(jià)能力,能夠維持長(zhǎng)期可持續(xù)的溫和價(jià)格上漲����。而行業(yè)內(nèi)企業(yè)擁有較強(qiáng)定價(jià)能力����,是維持行業(yè)健康繁榮����、企業(yè)盈利能力持續(xù)攀升的重要一環(huán)����。

定價(jià)能力來(lái)源:

產(chǎn)業(yè)鏈打通及市場(chǎng)高度集中

市場(chǎng)分割和一體化是兩種常見(jiàn)的市政廢物管理市場(chǎng)參與模式,其中在市場(chǎng)分割模式下����,市政廢物的前端收運(yùn)和后端處置業(yè)務(wù)分別由不同市場(chǎng)參與主體完成;而在一體化模式下����,市政廢物市場(chǎng)參與企業(yè)將整個(gè)固廢產(chǎn)業(yè)鏈條打通,業(yè)務(wù)全程參與����。相比市場(chǎng)分割模式而言,采用前后端一體化模式有助降低參與企業(yè)的投資����、建設(shè)及運(yùn)營(yíng)成本,具有更好的規(guī)模效應(yīng)和協(xié)同效應(yīng)����,同時(shí)也有助于提高整個(gè)城市的環(huán)境質(zhì)量����,最終有利于社會(huì)公眾����。

美國(guó)環(huán)衛(wèi)市場(chǎng)為典型的一體化模式,相關(guān)企業(yè)在大力參與前端收集&轉(zhuǎn)運(yùn)業(yè)務(wù)同時(shí)����,后端處置及資源回收領(lǐng)域也積極布局和參與,以充分發(fā)揮協(xié)同和提升公司競(jìng)爭(zhēng)優(yōu)勢(shì)����。從廢品管理(WM)等三家全國(guó)性市政廢物管理公司的2016年收入構(gòu)成看,收集&轉(zhuǎn)運(yùn)業(yè)務(wù)收入分別占到三家公司2016年內(nèi)部抵消前總營(yíng)業(yè)收入的63%����、75%和94%,后端處置分別站到合并抵消前營(yíng)業(yè)收入的19%����、19%和4%。

廢品管理(WM)等美國(guó)三大環(huán)衛(wèi)龍頭公司除在前端收集及轉(zhuǎn)運(yùn)已經(jīng)牢牢樹(shù)立壟斷地位外,多年來(lái)通過(guò)在后端處置環(huán)節(jié)的持續(xù)大力參與����,目前在填埋環(huán)節(jié)的領(lǐng)先優(yōu)勢(shì)也異常明顯����。2016年,三大環(huán)衛(wèi)公司在填埋市場(chǎng)份額占比合計(jì)高達(dá)54%����,WM、RSG及WCN在市政廢物總填埋量中占比分別為26%����、21%、7%����,填埋市場(chǎng)的寡頭壟斷特征突出。

從美國(guó)市政廢物填埋市場(chǎng)發(fā)展歷史看����,政府在后端填埋領(lǐng)域強(qiáng)化監(jiān)管和廢物填埋的重資本屬性在提升填埋市場(chǎng)集中度以及塑造進(jìn)入壁壘等方面發(fā)揮重要作用,并最終導(dǎo)致填埋市場(chǎng)以私營(yíng)公司主導(dǎo)����,以及寡頭壟斷競(jìng)爭(zhēng)格局的出現(xiàn)����。

上世紀(jì)90年代����,美國(guó)市政廢物填埋場(chǎng)曾經(jīng)爆發(fā)大氣、土壤����、水源污染一系列環(huán)境污染問(wèn)題,導(dǎo)致居民對(duì)于社區(qū)周邊建設(shè)和運(yùn)營(yíng)垃圾填埋場(chǎng)的反對(duì)聲音日益高漲����。針對(duì)上述環(huán)境問(wèn)題,1991年����,專(zhuān)門(mén)用于監(jiān)管非危廢填埋場(chǎng)的《資源保護(hù)與回収法》D條例頒布,大幅提升了市政廢物填埋場(chǎng)的設(shè)計(jì)����、運(yùn)營(yíng)及環(huán)保等標(biāo)準(zhǔn)。受此影響����,大量靠近社區(qū)或運(yùn)營(yíng)不達(dá)標(biāo)的填埋場(chǎng)在上世紀(jì)90年代被迫關(guān)停����,且填埋場(chǎng)的建設(shè)和運(yùn)營(yíng)成本上升明顯����。根據(jù)EPA的統(tǒng)計(jì)����,美國(guó)市政廢物填埋市場(chǎng)數(shù)量自1988年的7,900座下滑約75%至2009年的1,900座,填埋場(chǎng)數(shù)量降幅明顯����。

因?yàn)榻ㄔO(shè)時(shí)間較早,政府下屬市政公司所擁有的填埋場(chǎng)普遍靠近社區(qū)����,運(yùn)營(yíng)效率不高&環(huán)保不達(dá)標(biāo)現(xiàn)象較為嚴(yán)重,導(dǎo)致其在D條例頒布后被迫大面積關(guān)停����。隨著靠近社區(qū)的老舊填埋場(chǎng)被關(guān)停,在偏遠(yuǎn)地區(qū)建設(shè)具有規(guī)模經(jīng)濟(jì)的大型填埋場(chǎng)受到越來(lái)越多青睞����,偏遠(yuǎn)化和大型化成為填埋市場(chǎng)發(fā)展趨勢(shì)����。但政府下屬的市政公司的環(huán)衛(wèi)和填埋業(yè)務(wù)通常規(guī)模較小且基本不跨區(qū)域運(yùn)營(yíng)����,因此他們?cè)谶呥h(yuǎn)地區(qū)新建大型填埋場(chǎng)的資本實(shí)力和業(yè)務(wù)基礎(chǔ)都不具備;此外����,從規(guī)模經(jīng)濟(jì)角度出發(fā),相比自建設(shè)施����,中小型環(huán)衛(wèi)公司通過(guò)支付填埋費(fèi)的形式將廢物交給周邊第三方填埋場(chǎng)更節(jié)約成本。因此����,新建大型填埋場(chǎng)的工作主要有具有資金和運(yùn)營(yíng)實(shí)力的大型私營(yíng)企業(yè)承擔(dān),而小型參與者的退出導(dǎo)致填埋市場(chǎng)集中度持續(xù)提升����,最終形成私營(yíng)企業(yè)主導(dǎo)市場(chǎng)以及形成寡頭壟斷格局。

經(jīng)過(guò)多年發(fā)展����,私營(yíng)企業(yè)無(wú)論從填埋場(chǎng)數(shù)量還是規(guī)模上看����,均在填埋市場(chǎng)中占據(jù)絕對(duì)優(yōu)勢(shì)����。從市場(chǎng)規(guī)模看����,根據(jù)EPA統(tǒng)計(jì)����,政府下屬市政公司在填埋市場(chǎng)份額大幅下降,市場(chǎng)份額占比已經(jīng)從早期的超過(guò)70%下降到2016年的26%����;從填埋場(chǎng)規(guī)模看����,近年來(lái)雖然仍有市政公司從事填埋業(yè)務(wù),但主要以滿(mǎn)足自身業(yè)務(wù)需求的小型填埋場(chǎng)為主����。根據(jù)EPA統(tǒng)計(jì)����,即使在填埋場(chǎng)已經(jīng)普遍大型化的2004年����,市政公司所屬的填埋場(chǎng)平均填埋能力仍不倒200噸/天,而私營(yíng)企業(yè)所屬填埋場(chǎng)的平均填埋能力約為1200噸/天����。

美國(guó)市政廢物的填埋平均價(jià)格自1985年的17.8美元/噸上升至1995年的49.2美元/噸,10年間價(jià)格漲幅接近3倍����,收費(fèi)上漲的主要原因是監(jiān)管加嚴(yán)和標(biāo)準(zhǔn)提升帶動(dòng)填埋場(chǎng)的建造和運(yùn)營(yíng)成本上升明顯,此階段是典型的成本拉動(dòng)型價(jià)格上漲����。在2000年之后,廢物填埋收費(fèi)呈現(xiàn)溫和且持續(xù)的上漲����,自2000年的43.6美元/噸溫和上漲至2013年39.8美元/噸,2000~2013年價(jià)格復(fù)合增速為1.1%����,通脹及寡頭壟斷的市場(chǎng)結(jié)構(gòu)是該階段價(jià)格上漲的重要推動(dòng)力����。

廢品管理(WM)等三大龍頭公司的填埋場(chǎng)除用于填埋自身收集的市政廢物外����,也對(duì)外開(kāi)放,以市場(chǎng)化價(jià)格接收外部第三方送來(lái)進(jìn)行填埋的廢物����。由于大量中小型環(huán)衛(wèi)公司所收集的廢物依賴(lài)龍頭企業(yè)的終端處置設(shè)施進(jìn)行最終處置,因此龍頭企業(yè)的競(jìng)爭(zhēng)策略對(duì)中小型環(huán)衛(wèi)公司具有較大影響力����。

類(lèi)似廢品管理(WM)這類(lèi)的大型市政廢物管理公司在提升前端的收集&轉(zhuǎn)運(yùn)收費(fèi)標(biāo)準(zhǔn)的同時(shí)����,也同時(shí)相應(yīng)提高填埋業(yè)務(wù)對(duì)外收費(fèi)標(biāo)準(zhǔn),進(jìn)而影響前端中小型環(huán)衛(wèi)公司的成本結(jié)構(gòu)����,推動(dòng)中小型環(huán)衛(wèi)公司跟進(jìn)提升收集&轉(zhuǎn)運(yùn)價(jià)格。因此����,在和上游客戶(hù)的博弈過(guò)程中����,高度集中和前后端打通的市場(chǎng)結(jié)構(gòu)使得競(jìng)爭(zhēng)對(duì)手不能通過(guò)不提價(jià)戰(zhàn)略而搶占龍頭企業(yè)的環(huán)衛(wèi)市場(chǎng)份額����,并最終形成全行業(yè)廢物收集及處置價(jià)格的持續(xù)性上漲。由此可見(jiàn)����,在市場(chǎng)高度集中及龍頭打通產(chǎn)業(yè)鏈的市場(chǎng)結(jié)構(gòu)下,小幅高于CPI的溫和性?xún)r(jià)格上漲模式具有非常高的持續(xù)性����,最終推動(dòng)行業(yè)規(guī)模持續(xù)穩(wěn)健上升。

定價(jià)能力效果:

轉(zhuǎn)化為企業(yè)持續(xù)性盈利能力和優(yōu)異市場(chǎng)表現(xiàn)

美國(guó)環(huán)衛(wèi)龍頭公司的毛利率及凈資產(chǎn)收益率(ROE)等財(cái)務(wù)指標(biāo)持續(xù)表現(xiàn)突出����。在2007~2016年的過(guò)去10年中,廢品管理(WM)����、共和服務(wù)(RSG)、廢物聯(lián)合公司(WCN)的毛利率全部維持在35%之上,其中廢物聯(lián)合公司(WCN)長(zhǎng)期維持在40%之上����。從凈資產(chǎn)收益率看,上述三家公司的凈資產(chǎn)收益率過(guò)去10年的均值分別為15%����、8%和8%,其中廢品管理公司的凈資產(chǎn)收益率顯著超出其他兩家公司����,主要是因?yàn)橄啾葍蓚€(gè)競(jìng)爭(zhēng)對(duì)手,公司擁有更高的資產(chǎn)周轉(zhuǎn)率和財(cái)務(wù)杠桿����。

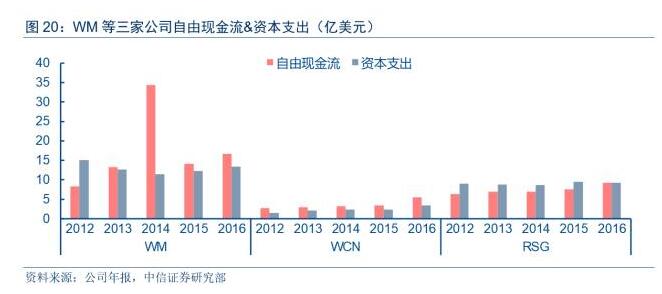

從自由現(xiàn)金流角度看,由于環(huán)衛(wèi)龍頭公司擁有較強(qiáng)定價(jià)能以及美國(guó)環(huán)衛(wèi)行業(yè)已經(jīng)走過(guò)資本支出高峰����,目前美國(guó)環(huán)衛(wèi)龍頭公司的現(xiàn)金流創(chuàng)造能力極強(qiáng),造血能力突出����。三家環(huán)衛(wèi)龍頭的自由現(xiàn)金流全部為正且規(guī)模龐大����,有大量現(xiàn)金可以向股東分紅����,高股息率����;此外,三家公司的自由現(xiàn)金流基本能覆蓋下一年的資本支出����,在擴(kuò)張及外延并購(gòu)時(shí)基本不依賴(lài)外部融資。

高股息率����、不依賴(lài)外部融資和突出的定價(jià)能力對(duì)投資具有較強(qiáng)吸引力。從公司股價(jià)相對(duì)標(biāo)普指數(shù)走勢(shì)看����,三家環(huán)衛(wèi)龍頭股價(jià)均顯跑贏標(biāo)普500指數(shù),具有較明顯的相對(duì)收益����。

美國(guó)環(huán)衛(wèi)公司重資產(chǎn)運(yùn)營(yíng),模式塑造壁壘

清掃需求較低及機(jī)械化等塑造重資本商業(yè)模式

美國(guó)環(huán)衛(wèi)公司重資本模式突出

從國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)現(xiàn)狀看����,環(huán)衛(wèi)在清掃環(huán)節(jié)需要大量人工參與����,勞動(dòng)力密集程度通常較高����,同時(shí)環(huán)衛(wèi)項(xiàng)目所需投資額不大且短期合同占比較高,因此國(guó)內(nèi)環(huán)衛(wèi)公司通常輕資產(chǎn)模式運(yùn)營(yíng)����。但從美國(guó)市場(chǎng)經(jīng)驗(yàn)看,在環(huán)衛(wèi)行業(yè)發(fā)展到一定階段后����,隨著清掃業(yè)務(wù)需求逐步下降、機(jī)械化率持續(xù)提升����、上下游產(chǎn)業(yè)鏈一體化模式打通,美國(guó)環(huán)衛(wèi)公司商業(yè)模式的開(kāi)始具有典型的重資產(chǎn)特征����。

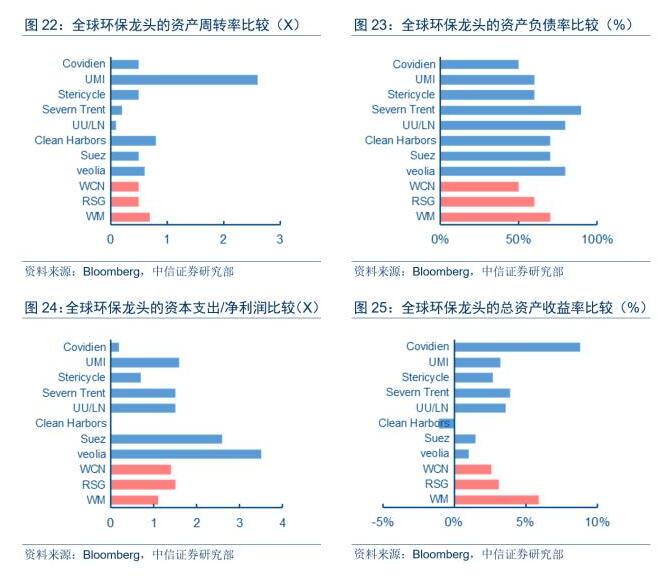

為厘清環(huán)衛(wèi)公司的商業(yè)模式為輕資產(chǎn)還是重資產(chǎn),我們選取了總資產(chǎn)收益率(ROA)����、資產(chǎn)周轉(zhuǎn)率、資產(chǎn)負(fù)債率����、資本支出/凈利率等4個(gè)財(cái)務(wù)指標(biāo),將廢品管理(WM)等3家美國(guó)環(huán)衛(wèi)公司的財(cái)務(wù)比率與國(guó)際上的水務(wù)����、固廢、危廢領(lǐng)域代表公司進(jìn)行對(duì)比����,可以看出美國(guó)環(huán)衛(wèi)公司的資產(chǎn)周轉(zhuǎn)率和資產(chǎn)負(fù)債率處于行業(yè)平均水平,資本支出/凈利潤(rùn)略低于行業(yè)平均����,由此可見(jiàn)美國(guó)環(huán)衛(wèi)公司的重資產(chǎn)特征突出。以資產(chǎn)周轉(zhuǎn)率為例����,2016年,廢品管理(WM)����、共和服務(wù)(RSG)����、廢物聯(lián)合公司(WCN)三家公司的資產(chǎn)周轉(zhuǎn)率分別為0.7x����、0.5x、0.5x����,和蘇伊士、威立雅的0.5x����、0.6x基本接近。

勞動(dòng)密集型的清掃需求較低����,

小型清掃公司為參與主體

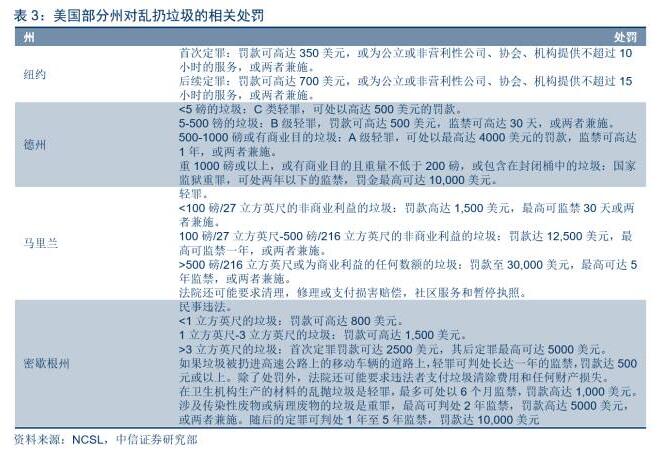

目前在美國(guó),道路清掃業(yè)務(wù)市場(chǎng)規(guī)模相比清運(yùn)和清理而言幾乎可以忽略不計(jì)����,主要原因是美國(guó)道路清掃需求較低,這和國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)以清掃為主的現(xiàn)狀存在顯著差異����。美國(guó)亂扔垃圾是一種犯罪行為����,50個(gè)州均制定禁止亂扔垃圾的法律����,罰款范圍從科羅拉多州的20美元到馬里蘭州的30,000美元����,且在更嚴(yán)重情況下會(huì)處以監(jiān)禁,比如說(shuō)在愛(ài)達(dá)荷州的刑期為10天����,在田納西州高達(dá)6年。對(duì)亂扔垃圾嚴(yán)格立法導(dǎo)致美國(guó)道路較為整潔����,大多數(shù)城市的道路清掃頻率為每周一次,部分城市甚至每個(gè)月做一次道路清掃����,道路清掃的需求非常低,相應(yīng)導(dǎo)致清掃業(yè)務(wù)市場(chǎng)規(guī)模比較小����。

在美國(guó)市政廢物市場(chǎng)����,清掃業(yè)務(wù)與收集&清運(yùn)業(yè)務(wù)通常由不同公司完成����,從事收集&轉(zhuǎn)運(yùn)業(yè)務(wù)類(lèi)的公司基本不介入清掃市場(chǎng)業(yè)務(wù)。在美國(guó)����,一般有區(qū)域性的小型私營(yíng)垃圾清掃公司專(zhuān)門(mén)從事清掃類(lèi)業(yè)務(wù),如美國(guó)東南部最大的清掃公司SweepingCorporationofAmerica僅有85名員工����,另一大型清掃公司Americansweeping也僅有50名員工。由于政府下屬城市維修部門(mén)的設(shè)備和人員配置水平不如專(zhuān)業(yè)清掃公司����,通常由各州下屬的市來(lái)制定道路清掃相關(guān)規(guī)定,由更具成本效益的私營(yíng)公司來(lái)實(shí)施清掃業(yè)務(wù)����。

專(zhuān)注于清掃業(yè)務(wù)的SweepingCorporationofAmerica服務(wù)范圍包括美國(guó)八個(gè)州,業(yè)務(wù)涵蓋市郡街道清掃����、國(guó)道和州際清掃����、道路施工清掃����、工業(yè)&制造設(shè)施清掃、商業(yè)和住宅清掃等領(lǐng)域����,每個(gè)月清掃里程約25,000英里����,客戶(hù)名單包括國(guó)家交通運(yùn)輸部門(mén)、市郡公共工程部門(mén)����、大型工業(yè)設(shè)施公司和建筑公司等。截至2010年����,公司總資產(chǎn)僅為430萬(wàn)美元,2008~2010年的收入分別為930����、830����、820萬(wàn)美元����,毛利分別為270、310����、320萬(wàn)美元,與2016年收入高達(dá)136億美元的固廢處理龍頭公司W(wǎng)asteManagement相比����,體量明顯不在一個(gè)數(shù)量級(jí),美國(guó)垃圾清掃市場(chǎng)規(guī)模明顯較小����。

高度機(jī)械化降低人工成本占比,強(qiáng)化重資產(chǎn)屬性

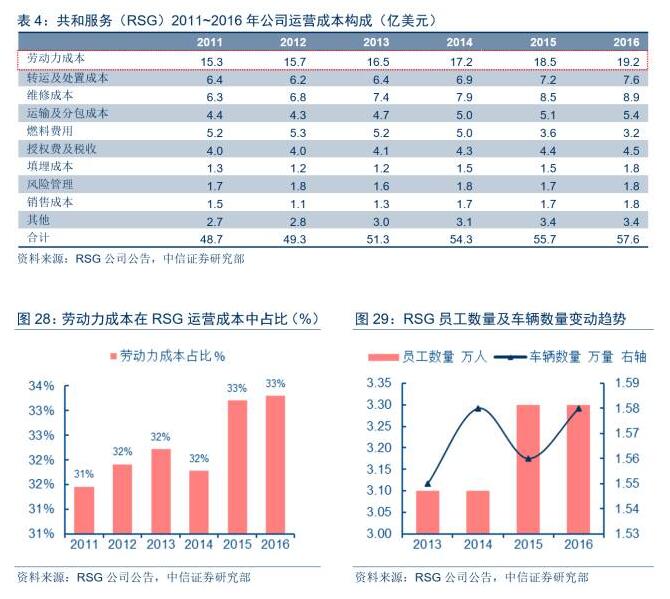

美國(guó)生活垃圾的清掃與收集基本實(shí)現(xiàn)完全機(jī)械化����,由居民先行實(shí)施垃圾分類(lèi)處理,環(huán)衛(wèi)工人直接通過(guò)駕駛特制裝載車(chē)收集社區(qū)住戶(hù)附近垃圾桶內(nèi)的廢棄物����,然后將市政廢物運(yùn)往垃圾轉(zhuǎn)運(yùn)中心或者最終處理設(shè)施����。以共和服務(wù)(RSG)為例����,從員工數(shù)量和公司機(jī)械設(shè)備數(shù)量看,RSG的員工數(shù)量和車(chē)輛數(shù)量大體維持在2:1的水平����;在2011~2016年公司運(yùn)營(yíng)成本構(gòu)成中,勞動(dòng)力成本在公司運(yùn)營(yíng)成本占比穩(wěn)定維持在31%~33%的區(qū)間內(nèi)����,顯著低于國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)中的勞動(dòng)力成本占比����。由此可見(jiàn),通過(guò)持續(xù)不斷的機(jī)械化替代����,廢物管理市場(chǎng)各參與方的勞動(dòng)力成本規(guī)模和占比確實(shí)可以實(shí)現(xiàn)有效控制。

除人力密集型的清掃需求較低����、行業(yè)機(jī)械化程度較高影響因素外����,企業(yè)上下游打通后后端處置為資本密集型對(duì)美國(guó)環(huán)衛(wèi)公司重資產(chǎn)商業(yè)模式的塑造也發(fā)揮了重要作用����。如前所述,廢品管理(WM)等公司在后端填埋領(lǐng)域的布局力度也比較大����,而填埋場(chǎng)所需投資規(guī)模較大,重資本運(yùn)營(yíng)特征明顯����。

重資本模式提升進(jìn)入門(mén)檻,

持續(xù)推動(dòng)行業(yè)整合

從海外環(huán)保行業(yè)發(fā)展經(jīng)驗(yàn)看����,由于環(huán)保基礎(chǔ)設(shè)施所需的建設(shè)投資金額巨大����,重資本屬性抬升環(huán)保行業(yè)進(jìn)入的資金門(mén)檻,推動(dòng)環(huán)保公司為追求規(guī)模效應(yīng)而持續(xù)外延并購(gòu)����。從美國(guó)和歐洲環(huán)保行業(yè)發(fā)展經(jīng)驗(yàn)看����,重資本特征帶來(lái)的自然壟斷屬性最終導(dǎo)致水����、固廢、危廢等環(huán)保細(xì)分市場(chǎng)最終均成長(zhǎng)為自然寡頭壟斷市場(chǎng)����。

在市政廢物管理市場(chǎng)目前面臨廢物產(chǎn)生量增長(zhǎng)緩慢和資源循環(huán)利用的不利因素下,通過(guò)外延并購(gòu)也是企業(yè)提升收入和加速成長(zhǎng)的重要手段����。廢品管理(WM)等三家龍頭公司在過(guò)去幾年中持續(xù)實(shí)施外延并購(gòu),以提升市場(chǎng)占有率和企業(yè)定價(jià)能力����。從并購(gòu)對(duì)象標(biāo)的類(lèi)型看����,大型及小型公司、前端收集及后端處置公司等均有涉及����。

如前所述����,即使在持續(xù)多年的并購(gòu)整合之后����,目前市政公司和小型私營(yíng)企業(yè)在市政廢物管理市場(chǎng)的份額分別為26%和10%,在填埋市場(chǎng)的市場(chǎng)份額分別26%和10%����,未來(lái)仍有較大的市場(chǎng)集中度提升潛力。

美國(guó)環(huán)衛(wèi)市場(chǎng)重點(diǎn)上市公司介紹

廢品管理(WM):

外延并購(gòu)成就固廢巨頭����,規(guī)模經(jīng)濟(jì)提升運(yùn)營(yíng)效率

廢品管理(WM)是北美規(guī)模最大固廢處理公司,目前共擁有2.2萬(wàn)輛垃圾收集車(chē)輛����,4.12萬(wàn)名員工,262個(gè)填埋場(chǎng)����,310個(gè)固廢中轉(zhuǎn)站,120家資源回收中心和17家垃圾焚燒發(fā)電廠����,服務(wù)美國(guó)����、加拿大和波多黎各等2,700萬(wàn)戶(hù)工商業(yè)和居民客戶(hù)����。2016年,公司營(yíng)收規(guī)模為136.09億美元����,凈利潤(rùn)為11.82億美元,目前市值約330億美元����,是標(biāo)普500指數(shù)成分股。

公司主營(yíng)業(yè)務(wù)包括垃圾收集����、廢品回收、垃圾轉(zhuǎn)運(yùn)����、垃圾填埋場(chǎng)以及垃圾焚燒����,固廢上下游產(chǎn)業(yè)鏈全覆蓋����。從收入占比看����,2016年,圾收集業(yè)務(wù)占收入的54%����,其次為垃圾填埋、轉(zhuǎn)運(yùn)����、回收等業(yè)務(wù),分別占公司當(dāng)年收入的19%����、9%和8%。近五年來(lái)����,公司收入規(guī)模穩(wěn)定在130億美元左右,主要原因是公司堅(jiān)持價(jià)格導(dǎo)向而并非規(guī)模導(dǎo)向����,停止了部分低價(jià)合同����。從凈利潤(rùn)率看����,剔除2013年的異常年份后,公司過(guò)去10年的凈利潤(rùn)率基本穩(wěn)定在8%左右����。2013年,公司剝離焚燒發(fā)電子公司W(wǎng)heelabrator發(fā)生5.09億美元商譽(yù)減值損失和4.64億美元資產(chǎn)減值影響����,導(dǎo)致當(dāng)年凈利潤(rùn)率低至0.93%。

WM前身是一家芝加哥地區(qū)私人垃圾處理公司����,發(fā)展初期僅有12輛拖車(chē)以及75萬(wàn)美元年?duì)I業(yè)額。1968年Buntrock和Huizenga把位于芝加哥和佛羅里達(dá)的垃圾儲(chǔ)運(yùn)資產(chǎn)進(jìn)行合并����,成立WasteManagement公司。WM成立第一年在伊利諾伊、威斯康辛和弗羅里達(dá)州共產(chǎn)生550萬(wàn)美元收入����,并于1971年在紐交所上市����,行業(yè)快速成長(zhǎng)以及公司業(yè)務(wù)發(fā)展獲得充足資金,推動(dòng)公司業(yè)務(wù)步入高速成長(zhǎng)期����,1971~1980年收入復(fù)合增速達(dá)到48%,凈利潤(rùn)率達(dá)到10%����。

上市之后,公司持續(xù)開(kāi)啟一系列收購(gòu)����,僅在在上市后一年半內(nèi)就完成75起并購(gòu)。1998年����,公司與全美第三大垃圾收集企業(yè)USAWasteService合并,2008年公司出價(jià)62億美金欲收購(gòu)全美第二大固廢處理企業(yè)RepublicService����,但最終沒(méi)有獲得成功����。在立足美國(guó)的基礎(chǔ)上����,WM也在1975~1989年逐步進(jìn)入沙特阿拉伯、阿根廷����、澳大利亞、委內(nèi)瑞拉和中國(guó)香港等地區(qū)����,從事市政垃圾處理。1984年公司收購(gòu)ServicesCorporationofAmercia����,收入規(guī)模從10億美元增加到12億美元,一舉成為美國(guó)最大固廢處理公司����。

總結(jié)而言,美國(guó)經(jīng)濟(jì)高速增長(zhǎng)導(dǎo)致固廢產(chǎn)生量和處理需求增加����,而美國(guó)政府固廢法律和標(biāo)準(zhǔn)不斷完善����,推動(dòng)固廢產(chǎn)業(yè)并購(gòu)整合����。WM通過(guò)一系列并購(gòu)不斷成長(zhǎng)����,才有了今日固廢巨頭和環(huán)保市值第一股。

共和服務(wù)(RSG):

垃圾收集貢獻(xiàn)主要營(yíng)收����,內(nèi)生外延雙輪驅(qū)動(dòng)

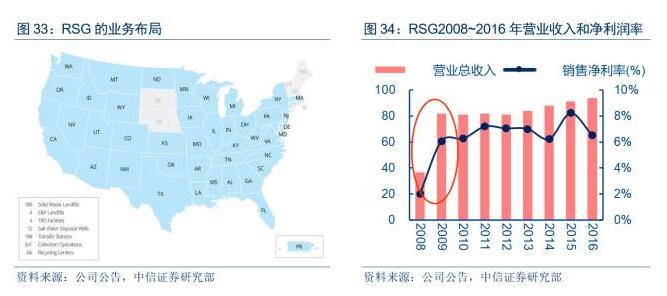

根據(jù)收入規(guī)模計(jì)算,共和服務(wù)(RSG)是美國(guó)第二大固廢公司����,業(yè)務(wù)基本覆蓋美國(guó)全境。截至2016年底����,RSG在美國(guó)39個(gè)州經(jīng)營(yíng)333個(gè)收集點(diǎn),204個(gè)轉(zhuǎn)移站����,192個(gè)活性填埋場(chǎng)����,64個(gè)回收中心����,7個(gè)回收和處置設(shè)施以及10個(gè)鹽水處理井,71個(gè)氣體填埋和可再生能源項(xiàng)目����。2016年公司實(shí)現(xiàn)營(yíng)業(yè)收入93.88億美元,凈利潤(rùn)2.47億美元����。

1981年,公司前身RepublicIndustry作為垃圾處理公司成立����;1998年,RepublicIndustry將共和國(guó)服務(wù)公司(RSG)分拆上市����;2008年6月,RSG以61億美元的股票收購(gòu)其較大的競(jìng)爭(zhēng)對(duì)手AlliedWasteIndustries����,一舉成為美國(guó)第二大廢物管理公司����。大體量并購(gòu)?fù)苿?dòng)公司營(yíng)業(yè)收入從2008年的36.85億美元上升到2009年的81.99億美元����,同比上升122.49%;凈利潤(rùn)從2008年的0.74億美元上升到2009年的4.95億美元����,同比上升570.73%����。

近年來(lái),公司依靠?jī)?nèi)生增長(zhǎng)和外延驅(qū)動(dòng)雙輪驅(qū)動(dòng)����,營(yíng)業(yè)收入穩(wěn)步提升,2013-2016年年均復(fù)合增長(zhǎng)率達(dá)3.7%����,推動(dòng)營(yíng)業(yè)收入穩(wěn)健增長(zhǎng)的動(dòng)力來(lái)自于垃圾收集&處理量和垃圾收集&處理費(fèi)用的共同提升。內(nèi)生增長(zhǎng)方面����,公司聚焦垃圾數(shù)量增長(zhǎng)����、價(jià)格上漲����、回收能力擴(kuò)大、基礎(chǔ)設(shè)施發(fā)展����,外延主要依靠收購(gòu)和公私合作伙伴關(guān)系,收購(gòu)私營(yíng)固廢和回收公司����,補(bǔ)充公司現(xiàn)有的業(yè)務(wù)平臺(tái)。

公司當(dāng)前業(yè)務(wù)涵蓋市政固體廢物收集����、轉(zhuǎn)移、處置����、回收服務(wù),其中垃圾收集業(yè)務(wù)占比高達(dá)76%����,填埋����、轉(zhuǎn)運(yùn)及E&P廢物服務(wù)在收入總占比相對(duì)較小����。從收集業(yè)務(wù)中各類(lèi)客戶(hù)類(lèi)型看,公司31%的收入來(lái)自住宅垃圾收集服務(wù)����,40%來(lái)自商業(yè)服務(wù),28%來(lái)自工業(yè)收集服務(wù)����。在住宅垃圾收集業(yè)務(wù)中����,公司在路邊收集廢物運(yùn)輸?shù)睫D(zhuǎn)運(yùn)站,或直接運(yùn)輸?shù)嚼盥駡?chǎng)或回收中心����。

廢物聯(lián)合公司(WCN):

瞄準(zhǔn)利基市場(chǎng)����,巨頭合并加速前行

從收入規(guī)模看����,廢物聯(lián)合公司(WCN)是北美第三大固體廢物服務(wù)公司,也是北美領(lǐng)先的油田廢物處理公司����,在美國(guó)和加拿大提供垃圾收集、轉(zhuǎn)運(yùn)����、處置和回收服務(wù)。截至2016年末����,公司經(jīng)營(yíng)261個(gè)固體廢物收集操作網(wǎng)絡(luò),135個(gè)轉(zhuǎn)運(yùn)站����,7個(gè)聯(lián)運(yùn)設(shè)施,71個(gè)回收中心����,93個(gè)垃圾填埋場(chǎng),22個(gè)E&P液體廢物注入井和17個(gè)E&P廢物處理和采油設(shè)施����?���?蛻?hù)涵蓋美國(guó)40個(gè)州和加拿大5個(gè)省份的住宅����、商業(yè)、工業(yè)和E&P客戶(hù)����。2016年公司實(shí)現(xiàn)營(yíng)業(yè)收入33.76億美元,凈利潤(rùn)2.47億美元����。

公司成立于1997年,后迅速擴(kuò)張����,在成立約一年之內(nèi)就成功上市(1998年5月)����。2016年WCN與ProgressiveWaste合并,交易金額達(dá)78.15億美元����,ProgressiveWaste是北美最大的全方位服務(wù)廢物管理公司之一����,為美國(guó)14個(gè)州和哥倫比亞特區(qū)的商業(yè)����、工業(yè)、市政和住宅客戶(hù)提供生活垃圾回收和處理服務(wù)����。WCN和ProgressiveWaste在業(yè)務(wù)和區(qū)域上形成互補(bǔ),此次收購(gòu)給公司帶來(lái)了垂直整合����,合并后的公司在北美形成了固體廢物運(yùn)營(yíng)綜合網(wǎng)絡(luò),有效鞏固和加強(qiáng)公司的行業(yè)地位����。

2012-2015年公司營(yíng)業(yè)收入穩(wěn)定在20億元左右,2016年由于合并ProgressiveWaste營(yíng)收規(guī)模增長(zhǎng)到33.76億美元����。公司銷(xiāo)售凈利率穩(wěn)步增長(zhǎng),得益于公司良好的成本控制和差異化競(jìng)爭(zhēng)策略,相比廢品管理(WM)和共和服務(wù)(RSG)����,廢物聯(lián)合公司(WCN)即專(zhuān)注于二級(jí)市場(chǎng)和單獨(dú)市場(chǎng)。公司避免競(jìng)爭(zhēng)激烈的城市市場(chǎng)����,通過(guò)排他性協(xié)議、垂直整合和資產(chǎn)定位獲取高份額的市場(chǎng)����。如在利基市場(chǎng)E&P廢物處理業(yè)務(wù)中,公司將目標(biāo)定在村鎮(zhèn)市場(chǎng)����,鑒于現(xiàn)有的第三方廢物處置替代品的能力有限,在某些農(nóng)村市場(chǎng)的先占優(yōu)勢(shì)可能會(huì)改善公司的市場(chǎng)定位和財(cái)務(wù)回報(bào)����。

環(huán)衛(wèi)市場(chǎng)化&模式創(chuàng)新提速,

國(guó)內(nèi)輕資產(chǎn)模式升級(jí)在即

環(huán)衛(wèi)市場(chǎng)化加速推進(jìn)����,

千億空間靜候釋放

政策持續(xù)驅(qū)動(dòng)環(huán)衛(wèi)市場(chǎng)化進(jìn)程

環(huán)衛(wèi)服務(wù)業(yè)在國(guó)內(nèi)的國(guó)民經(jīng)濟(jì)行業(yè)分類(lèi)中屬于公共設(shè)施管理業(yè),主要包括以下三個(gè)方面:一����、環(huán)境衛(wèi)生管理:指城鄉(xiāng)生活垃圾、糞便等的收集����、運(yùn)輸、處理處置����,道路的清掃保潔,公共廁所清潔等����;二、城鄉(xiāng)市容管理:指對(duì)城鄉(xiāng)戶(hù)外標(biāo)志����、材料堆放等的清理活動(dòng);三����、綠化管理:指對(duì)城市綠地的養(yǎng)護(hù)和管理活動(dòng)。

2003年以前����,我國(guó)環(huán)衛(wèi)行業(yè)一直是由各個(gè)地區(qū)環(huán)衛(wèi)局、環(huán)衛(wèi)處等政府部門(mén)或行政事業(yè)單位進(jìn)行管理。在這種管理體制下����,不參與市場(chǎng)競(jìng)爭(zhēng)、效率低下����、監(jiān)管缺位等引發(fā)一系列問(wèn)題,同時(shí)也給地方財(cái)政造成一定的財(cái)政負(fù)擔(dān)����。隨著我國(guó)城鎮(zhèn)化進(jìn)程加速,環(huán)衛(wèi)需求也急劇增加����,人們對(duì)環(huán)境衛(wèi)生質(zhì)量要求也在不斷提高,因此單靠政府力量來(lái)發(fā)展環(huán)衛(wèi)服務(wù)業(yè)就顯得力不從心����。由此可見(jiàn),在環(huán)衛(wèi)服務(wù)業(yè)中引入社會(huì)資本投資����,采取市場(chǎng)化競(jìng)爭(zhēng)機(jī)制,可以更好提升環(huán)衛(wèi)服務(wù)業(yè)效率和質(zhì)量����,減輕政府財(cái)政負(fù)擔(dān)����,形成競(jìng)爭(zhēng)性����、市場(chǎng)化的環(huán)衛(wèi)服務(wù)新格局����。

近年來(lái),國(guó)家出臺(tái)一系列相關(guān)政策����,構(gòu)建公用事業(yè)市場(chǎng)化框架。一是推進(jìn)政企分開(kāi)����、政事分開(kāi),簡(jiǎn)政放權(quán)����;二是加快推進(jìn)市政公用事業(yè)的市場(chǎng)化進(jìn)程,引入競(jìng)爭(zhēng)機(jī)制����,推廣政府和社會(huì)資本合作模式����,由政府授權(quán)特許經(jīng)營(yíng)����,加大政府購(gòu)買(mǎi)服務(wù)力度。在此基礎(chǔ)上����,各個(gè)地方也出臺(tái)多項(xiàng)在公用事業(yè)領(lǐng)域引進(jìn)社會(huì)資本投資的政策,要求當(dāng)?shù)丨h(huán)衛(wèi)監(jiān)管部門(mén)從“管干一體”轉(zhuǎn)型為專(zhuān)業(yè)監(jiān)督管理組織����,將環(huán)衛(wèi)服務(wù)項(xiàng)目向社會(huì)公開(kāi)招投標(biāo),進(jìn)行市場(chǎng)化運(yùn)作����,在服從管理機(jī)構(gòu)調(diào)度的前提下,自負(fù)盈虧����。這一系列舉措核心是避免政府成為單一投資主體,實(shí)行政府和社會(huì)資本的合作模式����,使得環(huán)衛(wèi)服務(wù)業(yè)走向市場(chǎng)化之路����。

環(huán)衛(wèi)市場(chǎng)千億空間����,長(zhǎng)期成長(zhǎng)可期

在當(dāng)前階段����,國(guó)內(nèi)環(huán)衛(wèi)服務(wù)市場(chǎng)主要分為道路清掃保潔、垃圾清運(yùn)和公廁維護(hù)保潔三部分����。根據(jù)測(cè)算,我們預(yù)計(jì)2017年我國(guó)環(huán)衛(wèi)市場(chǎng)規(guī)模為1,513億元����,其中清掃、清運(yùn)及公廁維護(hù)的市場(chǎng)規(guī)模分別為1,085����、247、181億元����;且我們預(yù)計(jì)環(huán)衛(wèi)市場(chǎng)規(guī)模在2020年將進(jìn)一步增加至1,964億元����,2017~2019市場(chǎng)復(fù)合增速為9.1%����。我們測(cè)算的基本假設(shè)如下:

目前城市道路年清掃市場(chǎng)價(jià)格普遍在8~12元/平方米,假設(shè)2015年國(guó)內(nèi)清掃均價(jià)為9元平方米����;清運(yùn)均價(jià)普遍在70~90元/噸,假設(shè)2015年國(guó)內(nèi)清運(yùn)均價(jià)為80元/噸����;國(guó)內(nèi)公廁維護(hù)價(jià)格普遍在8~12萬(wàn)區(qū)間內(nèi),假設(shè)2015年國(guó)內(nèi)公廁年維護(hù)均價(jià)為10萬(wàn)元����;我們假設(shè)清掃、清運(yùn)及公廁維護(hù)價(jià)格的年均漲幅為3%����,和通脹水平基本接近;

我們假設(shè)城市清掃面積增速在2015年基礎(chǔ)上穩(wěn)步小幅回落����,而縣城清掃業(yè)務(wù)隨著機(jī)械化率提升而維持在較高增速����;同時(shí)我們假設(shè)城市垃圾清運(yùn)量未來(lái)維持在7%左右的增速����,而縣城垃圾清運(yùn)量維持在4%增速;

我們假設(shè)城市公廁數(shù)量未來(lái)增速維持在1.5%����,縣城公廁數(shù)量的未來(lái)增速維持在2%����,和兩者近期實(shí)際增速基本接近;

從市場(chǎng)規(guī)模和市場(chǎng)化程度的國(guó)際比較看����,國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)擴(kuò)容潛力充分,2016年的美國(guó)市政廢物管理市場(chǎng)規(guī)模高達(dá)4,080億元(600億美元)����,是同期國(guó)內(nèi)市場(chǎng)規(guī)模的近3倍。對(duì)于從事環(huán)衛(wèi)業(yè)務(wù)的公司而言����,除享受行業(yè)整體高單位數(shù)增長(zhǎng)的成長(zhǎng)擴(kuò)容潛力外����,更大的成長(zhǎng)紅利在于市場(chǎng)化加速推進(jìn)帶來(lái)的訂單轉(zhuǎn)移����。從市場(chǎng)化程度看,目前美國(guó)市政廢物管理市場(chǎng)的市場(chǎng)化率為78.0%����,私營(yíng)企業(yè)在市場(chǎng)影響力和占有率等方面中擁有支配地位;而根據(jù)我們的測(cè)算����,目前我國(guó)市政廢物管理市場(chǎng)(環(huán)衛(wèi)+最終處置)的市場(chǎng)化率僅為24.6%,其中我們估計(jì)環(huán)衛(wèi)的市場(chǎng)化率約為20%����,和美國(guó)市場(chǎng)差距甚遠(yuǎn)?���;诖耍袌?chǎng)化率差異蘊(yùn)含龐大的市場(chǎng)化加速推進(jìn)帶來(lái)的訂單轉(zhuǎn)移釋放機(jī)遇。

資本加速涌入����,行業(yè)跑馬圈地正式開(kāi)啟

目前國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)參與企業(yè)數(shù)量多,合同規(guī)模小����,環(huán)衛(wèi)市場(chǎng)高度分散。根據(jù)易標(biāo)通環(huán)衛(wèi)招標(biāo)數(shù)據(jù)中心發(fā)布的《2016年全國(guó)環(huán)衛(wèi)服務(wù)環(huán)衛(wèi)招標(biāo)市場(chǎng)年報(bào)》����,目前全國(guó)相對(duì)活躍的環(huán)衛(wèi)企業(yè)約有10,000家左右。2016年����,全國(guó)共有3,234家企業(yè)中標(biāo)環(huán)衛(wèi)項(xiàng)目,全國(guó)各地共發(fā)布環(huán)衛(wèi)招標(biāo)項(xiàng)目5,497個(gè)����,按照中標(biāo)企業(yè)數(shù)量計(jì)算����,平均每家企業(yè)中標(biāo)項(xiàng)目數(shù)量為1.7個(gè)。此外����,從合同規(guī)?���??���,2016年,全國(guó)各地新簽環(huán)衛(wèi)服務(wù)合同總金額為861億元����,平均每個(gè)項(xiàng)目的合同金額為1,733萬(wàn)元;新簽項(xiàng)目的首年服務(wù)總金額為224億元����,平均每個(gè)項(xiàng)目的首年服務(wù)金額為452萬(wàn)元,項(xiàng)目規(guī)模明顯偏小����。

盡管參與企業(yè)眾多,但隨著資本快速進(jìn)入����,龍頭企業(yè)開(kāi)始快速跑馬圈地,環(huán)衛(wèi)市場(chǎng)訂單逐步在向具有資金&資源&管理的優(yōu)勢(shì)企業(yè)集中����。根據(jù)易標(biāo)通環(huán)衛(wèi)招標(biāo)數(shù)據(jù)中心統(tǒng)計(jì)數(shù)據(jù)����,按照合同規(guī)模排名����,2016年國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)簽約規(guī)模前5名企業(yè)為啟迪桑德、北京環(huán)衛(wèi)����、龍馬環(huán)衛(wèi)、北控水務(wù)����、玉禾田等,簽約合同規(guī)模分別為137����、119、50����、46����、40億元����。2016年前15名企業(yè)的合同簽約規(guī)模合計(jì)為542億元����,占全國(guó)新簽環(huán)衛(wèi)服務(wù)合同總規(guī)模的62.9%。

從環(huán)衛(wèi)市場(chǎng)參與主體看����,目前環(huán)衛(wèi)市場(chǎng)可以劃分為傳統(tǒng)民營(yíng)環(huán)衛(wèi)公司、延伸業(yè)務(wù)產(chǎn)業(yè)鏈進(jìn)入的上市公司����、地方政府下屬區(qū)域國(guó)企等三類(lèi)參與者。

傳統(tǒng)民營(yíng)環(huán)衛(wèi)公司:在環(huán)衛(wèi)市場(chǎng)已經(jīng)深耕多年����,以區(qū)域性布局為主。玉禾田����、新安潔、僑銀環(huán)保等公司在業(yè)內(nèi)起步較早����,目前已經(jīng)具備一定行業(yè)知名度和品牌影響力����,但普遍缺乏政府資源和融資實(shí)力是該類(lèi)公司進(jìn)一步成長(zhǎng)為全國(guó)性環(huán)衛(wèi)龍頭的重大制約����。

延伸業(yè)務(wù)鏈條進(jìn)入環(huán)衛(wèi)的上市公司:在品牌影響力和融資實(shí)力突出,全國(guó)性布局環(huán)衛(wèi)市場(chǎng)����,上下游資源整合能力突出。啟迪桑德����、中國(guó)天楹等固廢處理公司通過(guò)業(yè)務(wù)從廢物末端處置向前端收運(yùn)延伸而切入環(huán)衛(wèi)市場(chǎng),而龍馬環(huán)衛(wèi)����、中聯(lián)重科(目前環(huán)衛(wèi)資產(chǎn)已剝離)等公司通過(guò)上游環(huán)衛(wèi)設(shè)備銷(xiāo)售為入口向下游環(huán)衛(wèi)運(yùn)營(yíng)業(yè)務(wù)延伸;對(duì)于北控水務(wù)(H)等有志于打造環(huán)境綜合服務(wù)商的企業(yè)而言����,目前也在積極布局環(huán)衛(wèi)市場(chǎng)。

區(qū)域性國(guó)企公司:政府資源密切����,主要依托當(dāng)?shù)卣P(guān)系開(kāi)展業(yè)務(wù),在當(dāng)?shù)丨h(huán)衛(wèi)市場(chǎng)中占據(jù)主導(dǎo)地位����,但市場(chǎng)化程度、管理效率和跨區(qū)域運(yùn)營(yíng)能力等方面能力偏弱����。不過(guò),部分在機(jī)制及活力等方面表現(xiàn)突出的區(qū)域性國(guó)企未來(lái)進(jìn)一步成長(zhǎng)潛力也比較充沛����,以北京市國(guó)資委下屬的北京環(huán)衛(wèi)等為典型代表。

從品牌����、客戶(hù)資源、資金實(shí)力等角度看����,上市公司相較于前兩類(lèi)公司更加有競(jìng)爭(zhēng)力。這些公司往往從環(huán)衛(wèi)裝備制造����、固廢處理����、垃圾收運(yùn)等業(yè)務(wù)起家����,在國(guó)家不斷推進(jìn)環(huán)衛(wèi)市場(chǎng)化的進(jìn)程中積極開(kāi)展環(huán)衛(wèi)業(yè)務(wù)。在開(kāi)展環(huán)衛(wèi)業(yè)務(wù)的過(guò)程中����,垃圾處理企業(yè)及環(huán)衛(wèi)設(shè)備制造企業(yè),在客戶(hù)資源及資金實(shí)力上突出����,且具有較強(qiáng)的項(xiàng)目管理經(jīng)驗(yàn),轉(zhuǎn)型難度較小����。

輕資產(chǎn)模式升級(jí)在即,

助力行業(yè)集中度提升

人口紅利優(yōu)勢(shì)不再����,提升機(jī)械化勢(shì)在必行

目前國(guó)內(nèi)環(huán)衛(wèi)行業(yè)的勞動(dòng)力密度程度高且勞動(dòng)力老齡化問(wèn)題突出。環(huán)衛(wèi)服務(wù)業(yè)很多從業(yè)人員已經(jīng)超過(guò)退休年齡����。從玉禾田和新安潔兩家環(huán)衛(wèi)公司職工年齡統(tǒng)計(jì)可以看到����,40歲以上員工占大部分����,其中51歲以上比例也不小����。如果只對(duì)環(huán)衛(wèi)一線(xiàn)員工進(jìn)行統(tǒng)計(jì),老齡員工占比會(huì)進(jìn)一步提升����。向前看,老齡化未來(lái)會(huì)隨著人口紅利的喪失會(huì)變得更加突出����。

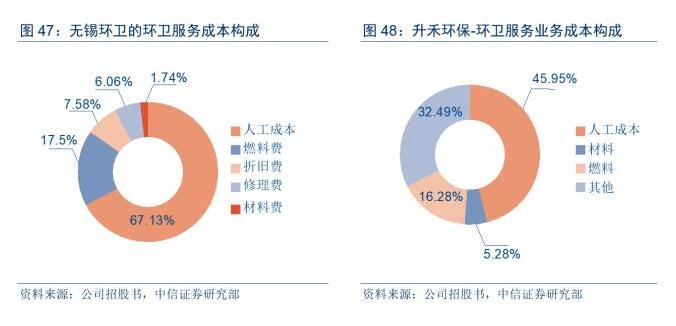

從成本構(gòu)成看,環(huán)衛(wèi)服務(wù)項(xiàng)目成本主要由環(huán)衛(wèi)職工薪酬����、保險(xiǎn)等人工成本、環(huán)衛(wèi)車(chē)輛等環(huán)衛(wèi)設(shè)備燃料成本����、設(shè)備折舊����、設(shè)備維修費(fèi)等部分組成����,勞動(dòng)力高度密集導(dǎo)致人工成本占比最大,目前普遍占到環(huán)衛(wèi)運(yùn)營(yíng)成本的60%~70%����。

中國(guó)目前正處于快速老齡化階段,老齡化時(shí)代到來(lái)必然伴隨著勞動(dòng)力短缺����,環(huán)衛(wèi)服務(wù)領(lǐng)域可能出現(xiàn)從業(yè)人員后繼乏人的情況。因此����,環(huán)衛(wèi)行業(yè)要保持快速健康發(fā)展,就要提高機(jī)械化率����,盡快步入全面環(huán)保裝備階段,著力推廣應(yīng)用中高端環(huán)保設(shè)備����,科學(xué)配置����,提高機(jī)械使用效率����,最大程度緩解從業(yè)人員短缺壓力。

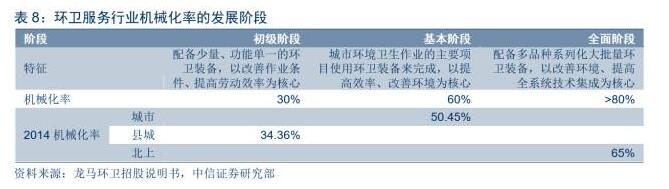

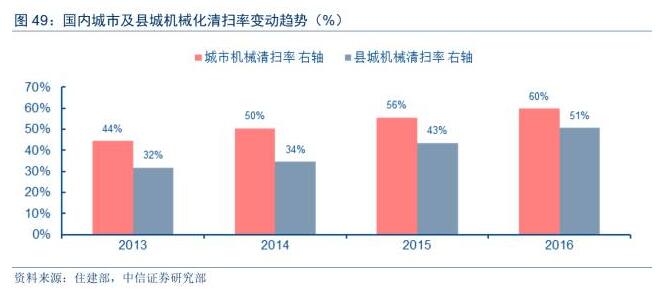

從國(guó)內(nèi)機(jī)械化率變動(dòng)趨勢(shì)看����,近年來(lái)持續(xù)處于快速提升趨勢(shì)中����,其中城市機(jī)械化清掃率從2013年的44%提升至2016年的60%,縣城機(jī)械化清掃率從2013年的32%提升至2016年的51%����,2013~2016年平均分別提升5個(gè)及6個(gè)百分點(diǎn)。參考海外環(huán)衛(wèi)全部機(jī)械化作業(yè)的發(fā)展經(jīng)驗(yàn)����,國(guó)內(nèi)機(jī)械化率提升仍有較大提升空間。

輕資產(chǎn)模式或?qū)⒅鸩缴?jí)到重資產(chǎn)模式

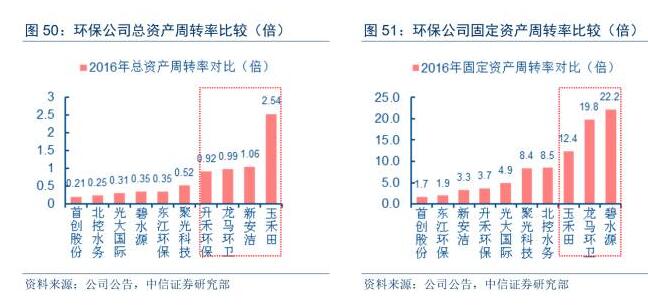

從總資產(chǎn)周轉(zhuǎn)率及固定資產(chǎn)周轉(zhuǎn)率對(duì)比可以看出����,相對(duì)水務(wù)����、垃圾發(fā)電����、危廢等細(xì)分市場(chǎng)的運(yùn)營(yíng)類(lèi)環(huán)保公司而言,環(huán)衛(wèi)運(yùn)營(yíng)公司在上述比率上明顯較高����。國(guó)內(nèi)環(huán)衛(wèi)合同期限普遍較短遏制環(huán)衛(wèi)公司投資意愿、機(jī)械化率不高����、產(chǎn)業(yè)鏈前后端沒(méi)有打通等原因是造成環(huán)衛(wèi)公司目前普遍以輕資產(chǎn)模式運(yùn)營(yíng)的關(guān)鍵原因。

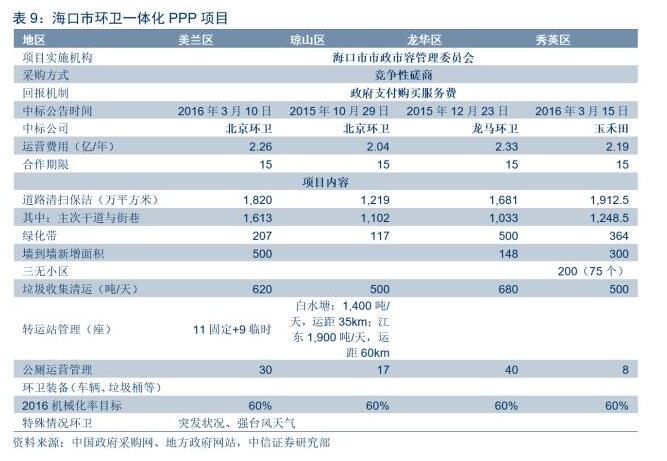

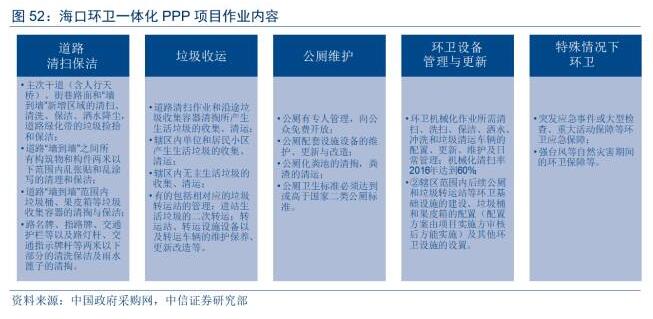

在國(guó)家及地方一系列環(huán)衛(wèi)市場(chǎng)化政策推動(dòng)下����,環(huán)衛(wèi)服務(wù)業(yè)市場(chǎng)化項(xiàng)目規(guī)模迅速擴(kuò)大。目前已有許多以PPP模式運(yùn)營(yíng)的環(huán)衛(wèi)項(xiàng)目完成招標(biāo)����。在招標(biāo)時(shí),一種模式為環(huán)衛(wèi)一體化的整體處理項(xiàng)目����,包含道路清掃����、垃圾清運(yùn)����、公廁維護(hù)等分項(xiàng)的項(xiàng)目;除上述模式外����,將環(huán)衛(wèi)與后端垃圾焚燒發(fā)電、餐廚及污泥處置等項(xiàng)目綜合打包也開(kāi)始變得頻繁起來(lái)����。其中?���?诃h(huán)衛(wèi)一體化PPP項(xiàng)目以及固原市循環(huán)經(jīng)濟(jì)產(chǎn)業(yè)園及環(huán)衛(wèi)一體化項(xiàng)目分別為上述模式的典型案例。

在?���?诃h(huán)衛(wèi)一體化PPP項(xiàng)目中,該項(xiàng)目由?���?谑惺姓腥莨芾砦瘑T會(huì)負(fù)責(zé)項(xiàng)目實(shí)施����,在四個(gè)區(qū)以競(jìng)爭(zhēng)性磋商方式進(jìn)行招標(biāo)����,招標(biāo)文件對(duì)項(xiàng)目作業(yè)范圍與具體職責(zé)進(jìn)行詳細(xì)規(guī)定,涉及到環(huán)衛(wèi)服務(wù)各個(gè)領(lǐng)域����,并按照《海口市環(huán)境衛(wèi)生作業(yè)質(zhì)量標(biāo)準(zhǔn)及考核辦法》及其他相關(guān)規(guī)定進(jìn)行考核����。

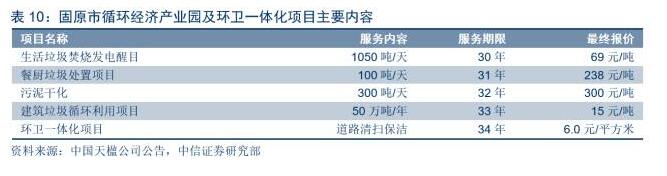

在固原市循環(huán)經(jīng)濟(jì)產(chǎn)業(yè)園及環(huán)衛(wèi)一體化項(xiàng)目中,涵蓋生活垃圾焚燒����、餐廚、污泥����、建筑垃圾、環(huán)衛(wèi)等固廢全產(chǎn)業(yè)鏈����,項(xiàng)目投資規(guī)模龐大����,對(duì)企業(yè)的技術(shù)實(shí)力及管理能力提出較高挑戰(zhàn)����,小型環(huán)衛(wèi)公司沒(méi)有承接該類(lèi)項(xiàng)目所必須的能力。從目前環(huán)衛(wèi)項(xiàng)目釋放情況看����,包含后端處置的環(huán)衛(wèi)項(xiàng)目正在變得頻繁,資本壁壘上升����,客觀有利于行業(yè)集中度提升。

由此可見(jiàn)����,隨著地方政府對(duì)環(huán)衛(wèi)的需求從政府購(gòu)買(mǎi)服務(wù)升級(jí)至PPP模式����,且國(guó)內(nèi)環(huán)衛(wèi)上下游產(chǎn)業(yè)鏈正在逐步打通,伴隨著行業(yè)機(jī)械化率快速提升����,國(guó)內(nèi)環(huán)衛(wèi)公司的商業(yè)模式將逐步變重����。而且從海外經(jīng)驗(yàn)看����,環(huán)衛(wèi)公司以重資產(chǎn)模式運(yùn)營(yíng)是行業(yè)發(fā)展大勢(shì)所趨,國(guó)內(nèi)環(huán)衛(wèi)公司需要對(duì)模式升級(jí)盡早作出相應(yīng)準(zhǔn)備����,以適應(yīng)未來(lái)行業(yè)變化趨勢(shì)。

財(cái)政補(bǔ)貼成分較大����,

使用者付費(fèi)制度需健全

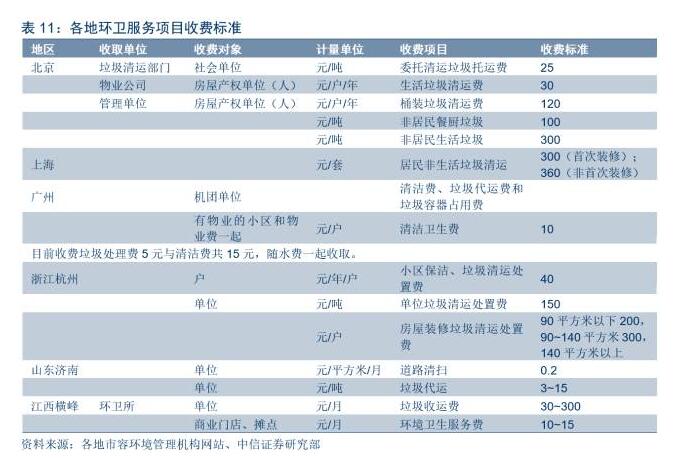

目前市場(chǎng)上環(huán)衛(wèi)服務(wù)市場(chǎng)化項(xiàng)目回報(bào)機(jī)制大多是政府支付購(gòu)買(mǎi)服務(wù)費(fèi),政府能否及時(shí)足額地按照合同標(biāo)準(zhǔn)支付環(huán)衛(wèi)服務(wù)費(fèi)就成為保證環(huán)衛(wèi)服務(wù)項(xiàng)目收益的重要一環(huán)����。從全國(guó)范圍內(nèi)來(lái)看,道路清掃保潔和垃圾清運(yùn)兩項(xiàng)主要業(yè)務(wù)的付費(fèi)并沒(méi)有統(tǒng)一標(biāo)準(zhǔn)����。對(duì)于道路清掃保潔服務(wù),山東濟(jì)南象征性規(guī)定收費(fèi)標(biāo)準(zhǔn)為0.2元/平方米����,絕大多數(shù)地區(qū)并不針對(duì)這一項(xiàng)目對(duì)普通居民進(jìn)行收費(fèi)����。

而對(duì)于垃圾清運(yùn)項(xiàng)目����,部分地區(qū)沒(méi)有對(duì)此項(xiàng)進(jìn)行相關(guān)收費(fèi)規(guī)定,而僅針對(duì)從市政垃圾轉(zhuǎn)運(yùn)站到后續(xù)處理的過(guò)程收取垃圾處理費(fèi)����。根據(jù)收費(fèi)對(duì)象不同以及是否為生活垃圾,收費(fèi)標(biāo)準(zhǔn)也有所不同����。以北京市為例,其收取生活垃圾清運(yùn)費(fèi)標(biāo)準(zhǔn)為30元/戶(hù)/年����,遠(yuǎn)遠(yuǎn)低于垃圾清運(yùn)75元/噸的市場(chǎng)價(jià)格,多余部分主要靠財(cái)政補(bǔ)貼為主����;而且垃圾清運(yùn)費(fèi)的收取存在難度����,廣州因?yàn)槎鄳?hù)欠繳費(fèi)用����,考慮試行隨水費(fèi)一起征收的辦法來(lái)提高繳費(fèi)居民比例����,差額部分仍需政府財(cái)政投入來(lái)保證環(huán)衛(wèi)服務(wù)項(xiàng)目正常運(yùn)轉(zhuǎn)。

從上可以看出����,國(guó)內(nèi)在環(huán)衛(wèi)領(lǐng)域的使用者付費(fèi)制度建設(shè)仍處于起步階段,道路清掃保潔服務(wù)及生活垃圾清運(yùn)費(fèi)標(biāo)準(zhǔn)較低����,需要大量財(cái)政補(bǔ)貼以維持行業(yè)運(yùn)轉(zhuǎn)。從海外經(jīng)驗(yàn)看����,未來(lái)國(guó)內(nèi)需要完善使用者付費(fèi)制度,以減輕政府支付壓力和構(gòu)建健康有序的行業(yè)發(fā)展體系����。

分析:

圈地運(yùn)動(dòng)階段,資源優(yōu)勢(shì)龍頭占先

聚焦能抓住訂單釋放機(jī)遇的資源優(yōu)勢(shì)企業(yè)

從國(guó)際比較角度看����,國(guó)內(nèi)廢物管理市場(chǎng)雖然已經(jīng)具備相當(dāng)體量����,但未來(lái)仍具備巨大成長(zhǎng)空間(美國(guó)市場(chǎng)約4,000億元VS國(guó)內(nèi)約1,500億元)����;環(huán)衛(wèi)市場(chǎng)化是必然之路(美國(guó)市場(chǎng)化率78.0%VS國(guó)內(nèi)約20%),在此過(guò)程中蘊(yùn)含巨大訂單轉(zhuǎn)移釋放機(jī)遇����。我們預(yù)計(jì)環(huán)衛(wèi)市場(chǎng)規(guī)模在2020年將進(jìn)一步增加至1,964億元,2017~2019市場(chǎng)復(fù)合增速為9.1%����;與此同時(shí),引入競(jìng)爭(zhēng)機(jī)制����、加速市場(chǎng)化機(jī)制形成已經(jīng)成為國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)發(fā)展新趨勢(shì),市場(chǎng)化帶來(lái)的訂單轉(zhuǎn)移為相關(guān)企業(yè)提供充分成長(zhǎng)空間����。

隨著人口紅利逐步喪失、城鎮(zhèn)化進(jìn)程推進(jìn)以及公共服務(wù)領(lǐng)域改革,環(huán)衛(wèi)機(jī)械化以及市場(chǎng)化之路提速����,環(huán)衛(wèi)運(yùn)營(yíng)市場(chǎng)跑馬圈地運(yùn)動(dòng)啟動(dòng)����。環(huán)衛(wèi)項(xiàng)目井噴推動(dòng)資本加速涌入,行業(yè)并購(gòu)整合提速����,以及從政府購(gòu)買(mǎi)服務(wù)到PPP、從單一環(huán)衛(wèi)到綜合性市政固廢項(xiàng)目逐步提升行業(yè)資本壁壘����,環(huán)衛(wèi)運(yùn)營(yíng)行業(yè)分散、公司規(guī)模較小的格局改變?cè)诩?���,行業(yè)集中度提升以及環(huán)衛(wèi)企業(yè)大型化將逐步成為行業(yè)新趨勢(shì)。

從美國(guó)經(jīng)驗(yàn)看����,國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)出現(xiàn)市值500億人民幣量級(jí)公司可期。從海外經(jīng)驗(yàn)和國(guó)內(nèi)環(huán)衛(wèi)市場(chǎng)發(fā)展特點(diǎn)看����,有望抓住本輪訂單釋放機(jī)遇����,成功跑馬圈地進(jìn)而成長(zhǎng)壯大的企業(yè)����,需要在政府關(guān)系積累、資本����、管理經(jīng)驗(yàn)、品牌����、成本協(xié)同等資源稟賦方面具有較強(qiáng)優(yōu)勢(shì),方能最終成長(zhǎng)為中國(guó)的廢品管理(WM)����。

啟迪桑德:固廢全產(chǎn)業(yè)鏈平臺(tái)已成,環(huán)衛(wèi)加速布局提彈性(略)

龍馬環(huán)衛(wèi):設(shè)備+服務(wù)雙輪驅(qū)動(dòng)����,環(huán)衛(wèi)龍頭邁向新征程(略)

盈峰環(huán)境:環(huán)保綜合服務(wù)商成型,外延順利助高增可期(略)

中國(guó)天楹:垃圾焚燒領(lǐng)先企業(yè)����,固廢全產(chǎn)業(yè)鏈&海外布局助擴(kuò)張(略)

來(lái)源:Citics公用環(huán)保 作者:李想 崔霖

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來(lái)源的作品����,目的在于傳遞更多信息����,并不代表本網(wǎng)贊同其觀點(diǎn)����。

2. 請(qǐng)文章來(lái)源方確保投稿文章內(nèi)容及其附屬圖片無(wú)版權(quán)爭(zhēng)議問(wèn)題,如發(fā)生涉及內(nèi)容����、版權(quán)等問(wèn)題,文章來(lái)源方自負(fù)相關(guān)法律責(zé)任����。

3. 如涉及作品內(nèi)容、版權(quán)等問(wèn)題����,請(qǐng)?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系,否則視為放棄相關(guān)權(quán)益����。