摘要:政策底部漸漸形成���,環(huán)保工程業(yè)績底部尚待確認(rèn)

受國內(nèi)去杠桿和中美貿(mào)易戰(zhàn)影響���,2018年我國經(jīng)濟(jì)面臨較大下行壓力���,基建投資企穩(wěn)預(yù)期回升���。2018年年中以來基建補(bǔ)短板政策不斷加碼,PPP政策開始回暖���;同時(shí)���,社融增速低于預(yù)期,寬信用政策預(yù)期仍將維持���,貨幣流動(dòng)性仍將保持寬松���。2018年民企融資陷入冰點(diǎn)���,民企信用利差最高達(dá)到370個(gè)BP,11月以來紓困基金���、信用增進(jìn)工具���、再融資政策修訂���、鼓勵(lì)民營企業(yè)信貸等各項(xiàng)政策出臺���,民營環(huán)保企業(yè)融資環(huán)境逐步改善。

由于環(huán)保板塊2018年一季度業(yè)績高增���,第二季度開始業(yè)績增速放緩���,隨著預(yù)期現(xiàn)有利好政策落實(shí),預(yù)計(jì)環(huán)保企業(yè)業(yè)績的低點(diǎn)出現(xiàn)在2019年第一季度���。環(huán)保企業(yè)的基本面可能是個(gè)平底���,受基建政策���、融資政策和公司自身戰(zhàn)略選擇三方面綜合影響。

環(huán)保產(chǎn)業(yè)新格局形成需要2-3年時(shí)間

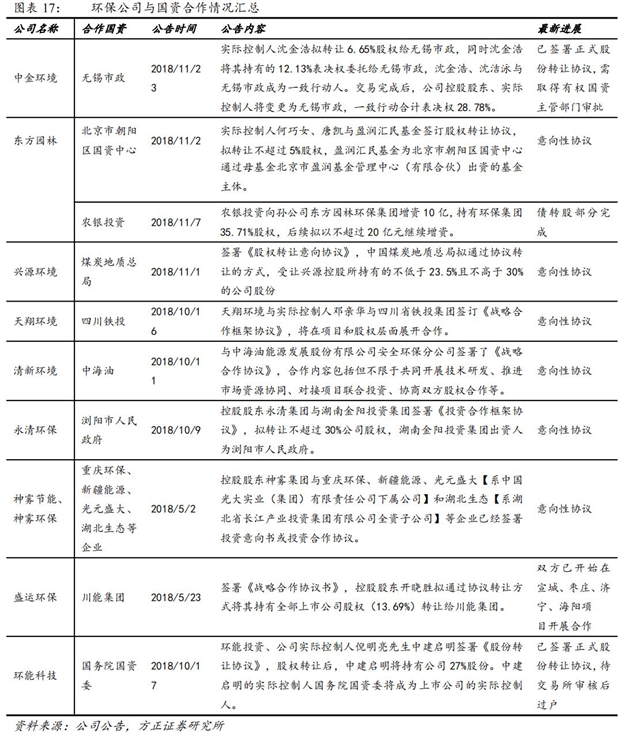

2018年5月至今���,板塊已有多家民營企業(yè)公告通過引入國企或政府資金作為戰(zhàn)略投資人或出讓控股權(quán)保障企業(yè)持續(xù)經(jīng)營���。國資入股后,不同企業(yè)之間由于國資背景的差異會(huì)產(chǎn)生分化���,同時(shí)雙方的融合需要時(shí)間���,產(chǎn)業(yè)新格局的形成需要2-3年時(shí)間。

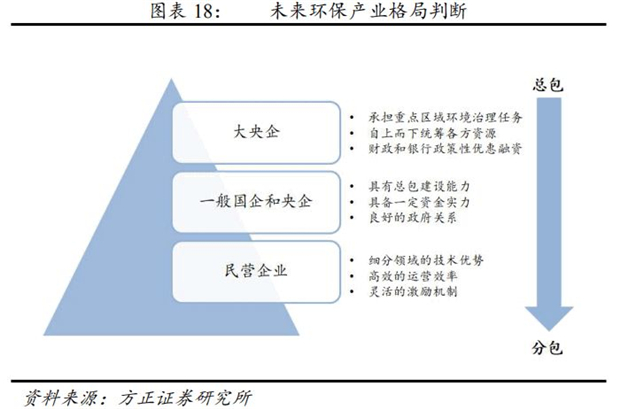

我們認(rèn)為環(huán)保產(chǎn)業(yè)將放棄之前的粗放式發(fā)展���,進(jìn)入追求高質(zhì)量發(fā)展的階段���。經(jīng)過2-3年的格局重塑,我們認(rèn)為未來行業(yè)格局將形成國企央企主導(dǎo)投資���、民企專注細(xì)分市場技術(shù)的新格局���。

投資策略:2019年關(guān)注垃圾焚燒和監(jiān)測行業(yè)

我們對2019年環(huán)保行業(yè)新格局的形成保持謹(jǐn)慎���,結(jié)合國內(nèi)經(jīng)濟(jì)尋底與中美貿(mào)易的復(fù)雜形勢,我們認(rèn)為���,2019年投資策略仍需采取熊市思維���,運(yùn)營資產(chǎn)的投資價(jià)值將繼續(xù)得以凸顯,建議關(guān)注兼具公用事業(yè)和成長雙重屬性的垃圾焚燒行業(yè)���,同時(shí)關(guān)注訂單增長確定性較高的環(huán)境監(jiān)測。

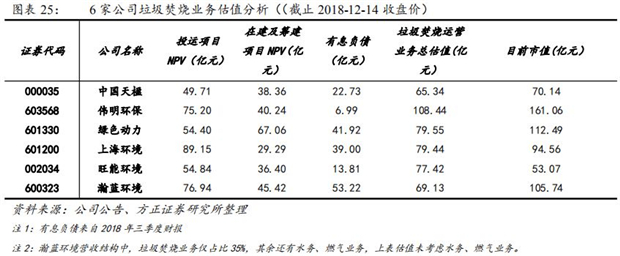

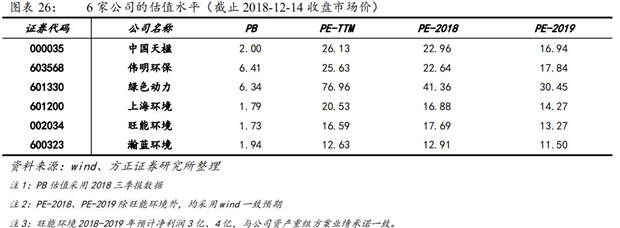

垃圾焚燒行業(yè)競爭格局基本穩(wěn)定���,公司在手項(xiàng)目規(guī)模建成投運(yùn)是未來3年確定性的增長來源���,結(jié)合公司已投運(yùn)項(xiàng)目規(guī)模、在建項(xiàng)目投運(yùn)節(jié)奏及估值水平���,從低估值角度建議關(guān)注【旺能環(huán)境】【上海環(huán)境】【瀚藍(lán)環(huán)境】���。

環(huán)境監(jiān)測行業(yè)的投資機(jī)會(huì)在于跟蹤訂單業(yè)績的超預(yù)期���,建議關(guān)注大氣網(wǎng)格化監(jiān)測具備先發(fā)優(yōu)勢的【先河環(huán)保】���,全面布局的監(jiān)測龍頭【聚光科技】���。

環(huán)保工程板塊同時(shí)受基建政策、融資政策和公司自身戰(zhàn)略選擇三方面因素影響���。樂觀情境下���,若市場流動(dòng)性好轉(zhuǎn),疊加積極的財(cái)稅政策���,2019年環(huán)保工程板塊或存在受基建���、融資政策催化的短期階段性行情。但行業(yè)整體的基本面改善進(jìn)程可能慢于市場預(yù)期���,基于個(gè)別公司自身戰(zhàn)略選擇���、股東背景變化���、以及國資與民資的融合情況,或存在個(gè)股性投資機(jī)會(huì)���。

風(fēng)險(xiǎn)提示:

宏觀經(jīng)濟(jì)風(fēng)險(xiǎn)���、基建和融資政策低于預(yù)期風(fēng)險(xiǎn)、環(huán)保排放標(biāo)準(zhǔn)提升提高運(yùn)營成本風(fēng)險(xiǎn)���、垃圾焚燒補(bǔ)貼退坡風(fēng)險(xiǎn)

目錄

1 政策底部漸漸形成���,環(huán)保工程業(yè)績底部尚待確認(rèn)

1.1 經(jīng)濟(jì)增長壓力大,基建補(bǔ)短板政策不斷加碼

1.2 寬信用預(yù)期繼續(xù)維持���,利率下行降低財(cái)務(wù)成本

1.3 融資環(huán)境正在逐漸改善

1.4 業(yè)績同比增速低點(diǎn)預(yù)計(jì)出現(xiàn)在2019年一季度

1.5 基本面底部可能是平底,存在短期階段性機(jī)會(huì)

2 環(huán)保產(chǎn)業(yè)新格局形成需要2-3年時(shí)間

2.1 國有資金跑步進(jìn)場���,分化與融合需要時(shí)間

2.2 放棄粗放式發(fā)展���,轉(zhuǎn)型技術(shù)驅(qū)動(dòng)需要時(shí)間

2.3 未來環(huán)保產(chǎn)業(yè)格局判斷:國企占據(jù)市場和資金優(yōu)勢,民企專注細(xì)分市場技術(shù)

3 投資策略:2019年關(guān)注垃圾焚燒和監(jiān)測行業(yè)

3.1 兼具公用事業(yè)和成長雙重屬性的垃圾焚燒行業(yè)

3.2 行業(yè)高景氣,訂單確定性高增的監(jiān)測行業(yè)

3.3 基建政策+融資政策+個(gè)股基本面改善���,環(huán)保工程或存在階段性行情

4 風(fēng)險(xiǎn)提示

正文

1政策底部漸漸形成���,環(huán)保工程業(yè)績底部尚待確認(rèn)

1.1經(jīng)濟(jì)增長壓力大,基建補(bǔ)短板政策不斷加碼

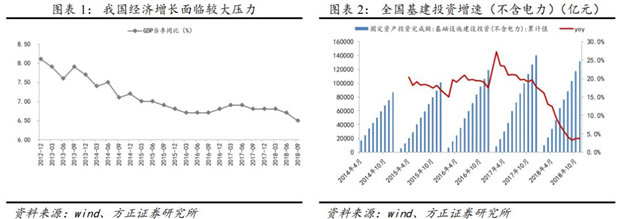

經(jīng)濟(jì)增長壓力大���。受國內(nèi)去杠桿和中美貿(mào)易戰(zhàn)影響���,2018年我國經(jīng)濟(jì)增速放緩���,面臨較大下行壓力���。

基建投資企穩(wěn)預(yù)期回升���。2018年年中以來���,政府在基建補(bǔ)短板方面出臺多項(xiàng)政策���,基建投資增速企穩(wěn)回升,10月份基建投資增速開始回升���,基建補(bǔ)短板開始見效���。

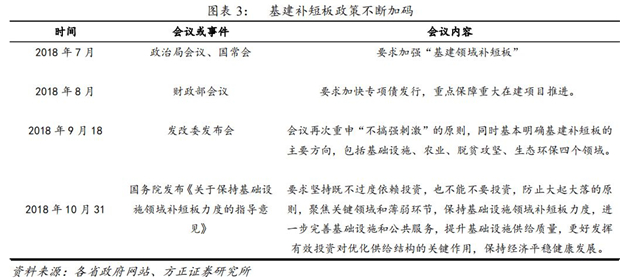

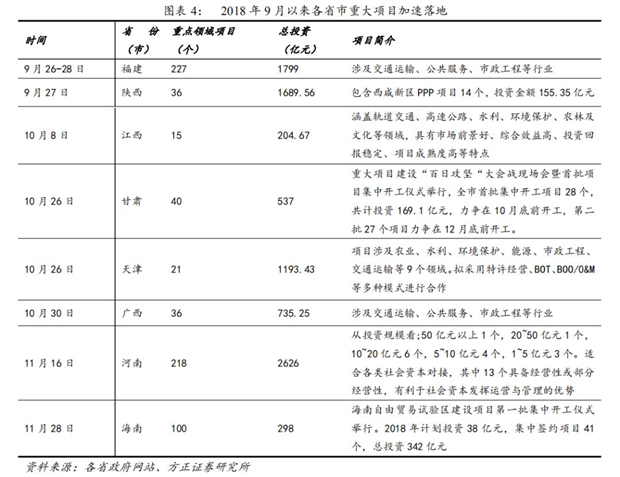

2018年年中以來,基建補(bǔ)短板政策不斷加碼���。2018年7月���,政治局會(huì)議、國常會(huì)分別作出要求加強(qiáng)“基建領(lǐng)域補(bǔ)短板”���,此后基建補(bǔ)短板政策不斷加碼���,各省市重大項(xiàng)目加速落地。

PPP政策開始回暖���。在經(jīng)歷了2017-2018年的政策規(guī)范期后,PPP行業(yè)政策開始發(fā)生明顯改善���。

11月23日���,在2018第四屆中國PPP融資論壇上���,財(cái)政部PPP中心主任焦小平透露,財(cái)政部將配合司法部加快推進(jìn)PPP條例出臺,規(guī)范PPP發(fā)展的相關(guān)意見即將下發(fā),并指出“明確10%紅線絕對不能打破的同時(shí)���,強(qiáng)調(diào)依法合規(guī)的10%支出紅線以內(nèi)的PPP支出責(zé)任并不屬于隱性債務(wù)���。并且���,意見還強(qiáng)調(diào)依法合規(guī)的PPP財(cái)政支出責(zé)任必須要納入預(yù)算”。

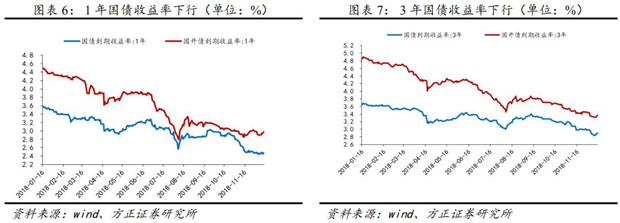

1.2 寬信用預(yù)期繼續(xù)維持���,利率下行降低財(cái)務(wù)成本

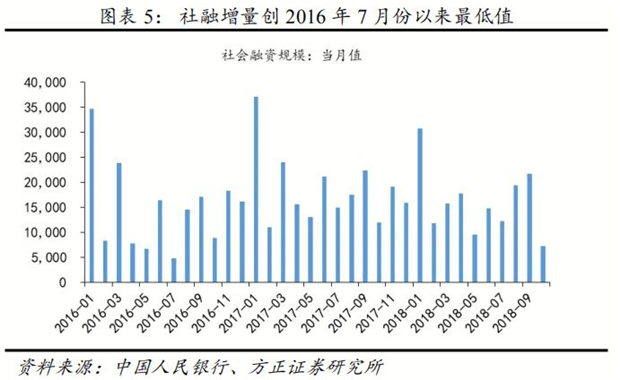

穩(wěn)增長���、寬信用的政策預(yù)期仍將維持���。11月13日,央行發(fā)布的10月金融數(shù)據(jù)顯示社融增速低于預(yù)期���,表現(xiàn)了在寬信用政策引導(dǎo)下���,各大銀行仍未實(shí)質(zhì)提升風(fēng)險(xiǎn)偏好,對民營企業(yè)“惜貸”的現(xiàn)象仍然突出���,反應(yīng)前期寬信用政策效果尚未顯現(xiàn)。預(yù)計(jì)2019年上半年���,穩(wěn)增長、寬信用的政策仍將將維持���。

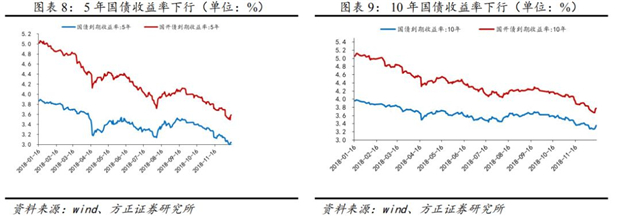

貨幣政策保持寬松���,利率下行降低財(cái)務(wù)成本���。寬信用的政策預(yù)期下,央行將給予充裕的流動(dòng)性支持持���,保障實(shí)體經(jīng)濟(jì)融資需求���,預(yù)期貨幣流動(dòng)性仍將維持寬松,企業(yè)財(cái)務(wù)成本有望降低���。

目前環(huán)保板塊的整體有息負(fù)債率約66.99%���,有息負(fù)債合計(jì)約1180億元。假設(shè)明年資金成本再降低100bp���,則板塊整體有望節(jié)省財(cái)務(wù)成本11.80億元,占2017年板塊合計(jì)凈利潤的比例約8.5%���。

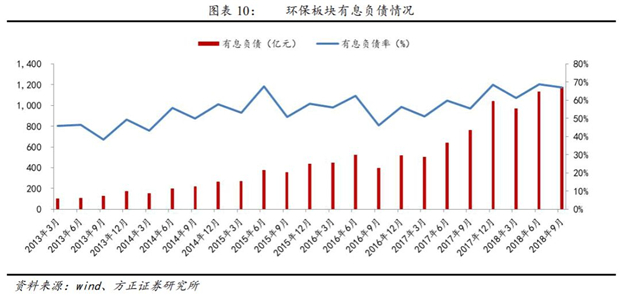

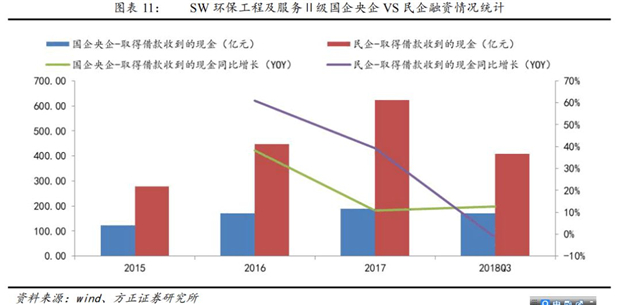

1.3 融資環(huán)境正在逐漸改善

2018年民企融資陷入冰點(diǎn)���。我們統(tǒng)計(jì)了SW環(huán)保工程及服務(wù)Ⅱ級公司的銀行借款情況���,2018年前三季度國企和央企借款取得的現(xiàn)金規(guī)模171億元���,同比增長13%���;民營企業(yè)借款取得的現(xiàn)金規(guī)模407億元,同比下降2%���?��?梢姡?018年國有企業(yè)從銀行借款未受到影響���,但民營企業(yè)從銀行借款取得的現(xiàn)金規(guī)模明顯縮小���。

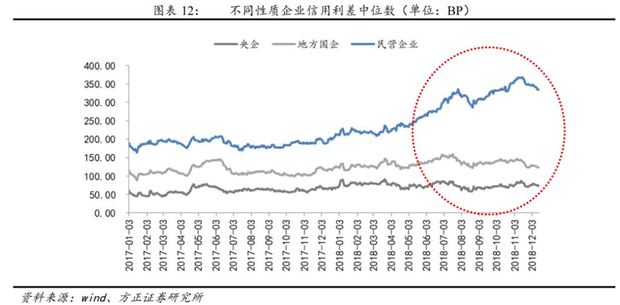

2018年民企融資信用利差持續(xù)擴(kuò)大���。根據(jù)不同企業(yè)性質(zhì)的產(chǎn)業(yè)債信用利差統(tǒng)計(jì)���,2018年4月以來���,民企信用利差持續(xù)擴(kuò)大���,到11月中旬達(dá)到接近370BP,近期開始回落,目前利差水平約在350個(gè)BP���。

2018年11月以來���,民營環(huán)保企業(yè)融資環(huán)境逐步改善���。

民營企業(yè)紓困基金是解決企業(yè)股權(quán)質(zhì)押風(fēng)險(xiǎn)燃眉之急的第一步。2018年11月���,針對民營企業(yè)股權(quán)質(zhì)押���、債務(wù)風(fēng)險(xiǎn)等問題的政策解決方案密集發(fā)布���,包括中央及地方政府、市場機(jī)構(gòu)���、國有資本和社會(huì)資金陸續(xù)參與進(jìn)來���。目前���,各地政府、券商���、險(xiǎn)資等成立或擬成立的紓困專項(xiàng)基金規(guī)模已經(jīng)超過5000億元���。

信用增進(jìn)工具修復(fù)民企債券融資環(huán)境���。為穩(wěn)定和促進(jìn)民企債務(wù)融資���,10月份央行宣布引導(dǎo)設(shè)立民企債券融資支持工具���,一個(gè)多月時(shí)間,銀行間市場的信用風(fēng)險(xiǎn)緩釋憑證(CRMW)發(fā)行如雨后春筍���。CRMW為民企債券提供信用保護(hù)���,有效疏通貨幣政策傳導(dǎo)機(jī)制、修復(fù)民企融資環(huán)境���。

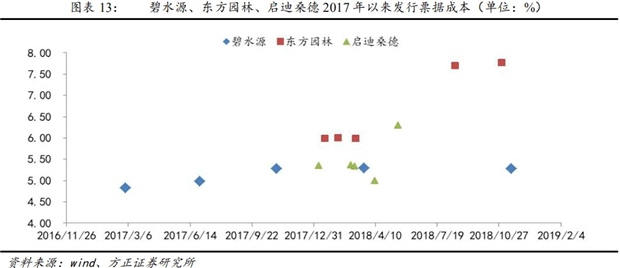

環(huán)保行業(yè)中���,11月2日���,碧水源和東方園林與金融機(jī)構(gòu)簽署了民企債券融資支持工具合作意向性協(xié)議���。11月16日碧水源率先完成第一單規(guī)模14億的短期融資券“18碧水源CP002”���,發(fā)行期限1年���,利率5.28%���;同時(shí)���,中債信用增進(jìn)投資股份有限公司、主承銷商交通銀行聯(lián)合創(chuàng)設(shè)了規(guī)模2.5億元的信用風(fēng)險(xiǎn)緩釋憑證(CRMW)���,CRMW利率1.08%���,為本次債券融資增信。

再融資政策修訂���,放開時(shí)間間隔和募投方向限制���。11月19日���,證監(jiān)會(huì)修訂發(fā)布《發(fā)行監(jiān)管問答——關(guān)于引導(dǎo)規(guī)范上市公司融資行為的監(jiān)管要求》���,對再融資時(shí)間間隔限制做出調(diào)整,允許前次募集資金基本使用完畢或募集資金投向未發(fā)生變更且按計(jì)劃投入的上市公司���,申請?jiān)霭l(fā)���、配股���、非公開發(fā)行股票不受18個(gè)月融資間隔限制���,原則上間隔不少于6個(gè)月���。同時(shí)���,監(jiān)管還放寬了再融資市場適用范圍,募集資金可以用于補(bǔ)充流動(dòng)資金和償還債務(wù)���。再融資政策修訂后���,對于企業(yè)股權(quán)融資的限制大大減少,有利于企業(yè)獲得長期資金���。

鼓勵(lì)銀行民營企業(yè)信貸���。11月7日���,銀保監(jiān)會(huì)主席郭樹清提出初步考慮對民營企業(yè)的貸款要實(shí)現(xiàn)“一二五”的目標(biāo)���,即在新增的公司類貸款中���,大型銀行對民營企業(yè)的貸款不低于1/3���,中小型銀行不低于2/3���,爭取三年后 ���,銀行業(yè)對民營企業(yè)的貸款占新增公司類貸款的比例不低于50%���。2018年三季度末���,銀行業(yè)用于小微企業(yè)的貸款余額33萬億,其中單戶授信總額1000萬元及以下的普惠型小微企業(yè)貸款同比增長19.8%���。在政策的引導(dǎo)下���,民營企業(yè)銀行信貸將逐步回暖���。

1.4 業(yè)績同比增速低點(diǎn)預(yù)計(jì)出現(xiàn)在2019年一季度

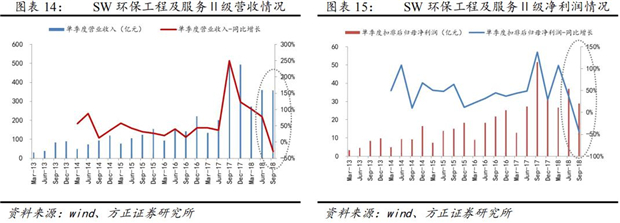

2018年二季度行業(yè)整體業(yè)績開始下滑���?��;仡?018年單季度業(yè)績情況���,2018年一、二���、三季度行業(yè)收入增速分別為101.35%���、77.88%和-28.13%,扣非后凈利潤增速分別為107.23%���、36.42%和-43.96%,可見2018年第二季度行業(yè)整體業(yè)績增速開始下滑���,第三季度行業(yè)整體業(yè)績開始負(fù)增長���。這與4月份以來PPP政策收緊���、民企信用利差擴(kuò)大的環(huán)境變化一致���。

預(yù)計(jì)2019年一季度為業(yè)績同比增速低點(diǎn)���。隨著現(xiàn)有利好政策逐步落實(shí),考慮到2018年一季度的高基數(shù)效應(yīng)���,預(yù)計(jì)環(huán)保企業(yè)在2019年二季度開始環(huán)保企業(yè)業(yè)績增速開始回升���,2019年一季度成為行業(yè)整體業(yè)績低點(diǎn)���。

再融資政策修訂,放開時(shí)間間隔和募投方向限制���。11月19日���,證監(jiān)會(huì)修訂發(fā)布《發(fā)行監(jiān)管問答——關(guān)于引導(dǎo)規(guī)范上市公司融資行為的監(jiān)管要求》���,對再融資時(shí)間間隔限制做出調(diào)整,允許前次募集資金基本使用完畢或募集資金投向未發(fā)生變更且按計(jì)劃投入的上市公司,申請?jiān)霭l(fā)���、配股���、非公開發(fā)行股票不受18個(gè)月融資間隔限制���,原則上間隔不少于6個(gè)月。同時(shí),監(jiān)管還放寬了再融資市場適用范圍���,募集資金可以用于補(bǔ)充流動(dòng)資金和償還債務(wù)���。再融資政策修訂后���,對于企業(yè)股權(quán)融資的限制大大減少���,有利于企業(yè)獲得長期資金���。

鼓勵(lì)銀行民營企業(yè)信貸���。11月7日,銀保監(jiān)會(huì)主席郭樹清提出初步考慮對民營企業(yè)的貸款要實(shí)現(xiàn)“一二五”的目標(biāo)���,即在新增的公司類貸款中���,大型銀行對民營企業(yè)的貸款不低于1/3���,中小型銀行不低于2/3���,爭取三年后 ���,銀行業(yè)對民營企業(yè)的貸款占新增公司類貸款的比例不低于50%。2018年三季度末���,銀行業(yè)用于小微企業(yè)的貸款余額33萬億���,其中單戶授信總額1000萬元及以下的普惠型小微企業(yè)貸款同比增長19.8%���。在政策的引導(dǎo)下���,民營企業(yè)銀行信貸將逐步回暖���。

1.4 業(yè)績同比增速低點(diǎn)預(yù)計(jì)出現(xiàn)在2019年一季度

2018年二季度行業(yè)整體業(yè)績開始下滑?��;仡?018年單季度業(yè)績情況���,2018年一���、二���、三季度行業(yè)收入增速分別為101.35%���、77.88%和-28.13%���,扣非后凈利潤增速分別為107.23%、36.42%和-43.96%���,可見2018年第二季度行業(yè)整體業(yè)績增速開始下滑���,第三季度行業(yè)整體業(yè)績開始負(fù)增長。這與4月份以來PPP政策收緊、民企信用利差擴(kuò)大的環(huán)境變化一致���。

預(yù)計(jì)2019年一季度為業(yè)績同比增速低點(diǎn)���。隨著現(xiàn)有利好政策逐步落實(shí)���,考慮到2018年一季度的高基數(shù)效應(yīng)���,預(yù)計(jì)環(huán)保企業(yè)在2019年二季度開始環(huán)保企業(yè)業(yè)績增速開始回升���,2019年一季度成為行業(yè)整體業(yè)績低點(diǎn)���。

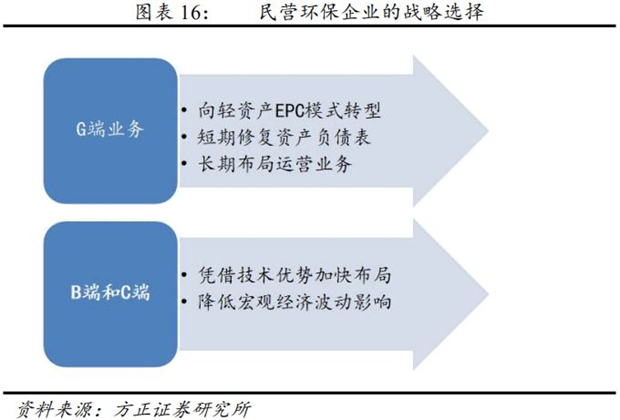

整體來看���,B端和C端業(yè)務(wù)的布局需要時(shí)間���,短期業(yè)績貢獻(xiàn)有限���;B端工程市場仍將是企業(yè)短期業(yè)績主要來源���。環(huán)保行業(yè)的基本面底部可能是一個(gè)平底���,股價(jià)同時(shí)受基建政策���、融資政策和公司自身戰(zhàn)略選擇三方面因素影響���,我們認(rèn)為2019年環(huán)保工程板塊存在受基建或融資政策改善催化的短期階段性行情���,個(gè)股性行情主要來自由公司自身戰(zhàn)略選擇帶來的基本面改善。

2 環(huán)保產(chǎn)業(yè)新格局形成需要2-3年時(shí)間

2.1國有資金跑步進(jìn)場���,分化與融合需要時(shí)間

2018年5月至今���,環(huán)保板塊已有神霧環(huán)保、盛運(yùn)環(huán)保���、東方園林���、環(huán)能科技���、中金環(huán)境等民營企業(yè)公告將通過引入國企或政府資金作為戰(zhàn)略投資人或者出讓控股權(quán)保障企業(yè)持續(xù)經(jīng)營。

國資入主后���,不同企業(yè)之間由于國資背景的差異會(huì)產(chǎn)生分化���,具備環(huán)保相關(guān)業(yè)務(wù)經(jīng)驗(yàn)、擁有較強(qiáng)政府資源的國資將更有利于公司長期發(fā)展���。同時(shí)���,企業(yè)自身面臨著國資股東與民營股東的融合���,雙方在公司發(fā)展戰(zhàn)略���、經(jīng)營決策���、激勵(lì)機(jī)制等各方面的理念需要時(shí)間磨合���,這個(gè)過程不是一蹴而就的���。

2.2 放棄粗放式發(fā)展���,轉(zhuǎn)型技術(shù)驅(qū)動(dòng)需要時(shí)間

我國環(huán)保產(chǎn)業(yè)的發(fā)展進(jìn)入追求質(zhì)量階段���。我國環(huán)保產(chǎn)業(yè)已度過大規(guī)?��;A(chǔ)設(shè)施建設(shè)階段���,污水處理率和垃圾無害化處置率都超過90%���,未來行業(yè)的發(fā)展重點(diǎn)在于環(huán)保標(biāo)準(zhǔn)的提升和環(huán)境質(zhì)量的改善���,技術(shù)背后的差異性將逐步體現(xiàn)出來。

市場將回歸到環(huán)保治理績效考核上來。2017年底���,財(cái)政部發(fā)布92號文,提出推動(dòng)PPP項(xiàng)目建立按效付費(fèi)機(jī)制���,要求政府付費(fèi)與項(xiàng)目績效考核結(jié)果掛鉤���,強(qiáng)化項(xiàng)目產(chǎn)出績效對社會(huì)資本回報(bào)的激勵(lì)約束效果���,防止政府對項(xiàng)目各項(xiàng)支出承擔(dān)無條件的支付義務(wù)���,使PPP異化為拉長版BT���。經(jīng)過2018年的清理規(guī)范���,行業(yè)將逐步從野蠻生長的粗放式發(fā)展���,進(jìn)入按效付費(fèi)的規(guī)范發(fā)展階段���。

環(huán)保標(biāo)準(zhǔn)提高���,提升行業(yè)技術(shù)門檻���。國家的環(huán)境標(biāo)準(zhǔn)在不斷更新���,根據(jù)《國家環(huán)境保護(hù)標(biāo)準(zhǔn)“十三五”發(fā)展規(guī)劃》���,十三五期間我國將啟動(dòng)約300項(xiàng)環(huán)保標(biāo)準(zhǔn)制修訂項(xiàng)目,包括工業(yè)源水污染排放標(biāo)準(zhǔn)的制訂���、污水綜合排放標(biāo)準(zhǔn)的修訂���、工業(yè)源大氣污染物排放標(biāo)準(zhǔn)的制訂���、大氣污染物綜合排放標(biāo)準(zhǔn)的修訂等等���,標(biāo)準(zhǔn)的提升將顯著提高行業(yè)技術(shù)門檻���。

技術(shù)的培育和轉(zhuǎn)化需要時(shí)間。從企業(yè)技術(shù)培育的角度���,外延并購和內(nèi)部研發(fā)是兩種技術(shù)培育方式���,但技術(shù)的收購、培育和轉(zhuǎn)化都需要時(shí)間���,相對看好本身具備研發(fā)能力和技術(shù)積累的企業(yè)���。

2.3 未來環(huán)保產(chǎn)業(yè)格局判斷:國企占據(jù)市場和資金優(yōu)勢,民企專注細(xì)分市場技術(shù)

環(huán)保行業(yè)市場空間還有很大���,污染防治攻堅(jiān)戰(zhàn)任重而道遠(yuǎn)���,長江流域���、環(huán)渤海等重點(diǎn)流域水環(huán)境綜合治理亟待展開���。國家對于環(huán)境治理的思路正在發(fā)生變化���,原有地方政府為主導(dǎo)的模式可能向大央企為主導(dǎo)的模式轉(zhuǎn)變���。

央企國企具備資金優(yōu)勢和政府資源���,主導(dǎo)承擔(dān)重點(diǎn)區(qū)域的環(huán)境治理任務(wù),民營企業(yè)依靠自身技術(shù)優(yōu)勢在細(xì)分領(lǐng)域做EPC分包���。經(jīng)過2-3年的格局重塑���,我們認(rèn)為環(huán)保產(chǎn)業(yè)將形成國企央企主導(dǎo)投資,民企專注細(xì)分市場技術(shù)的新格局���。

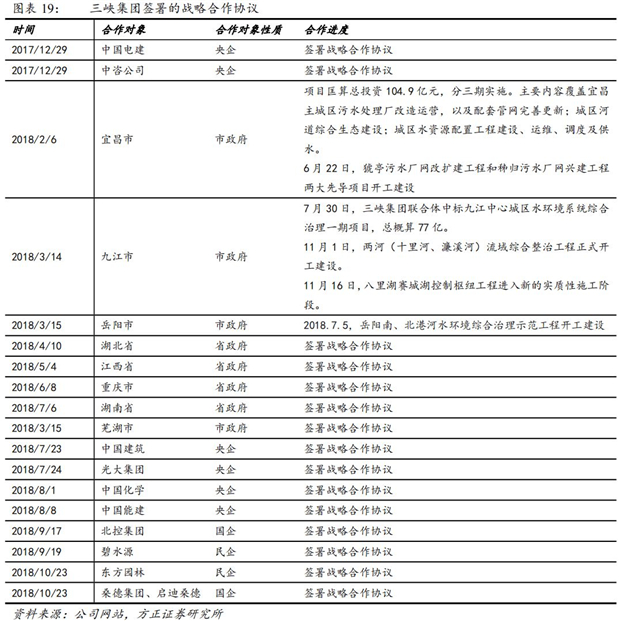

以三峽集團(tuán)主導(dǎo)的長江流域治理為例:

三峽集團(tuán)成立于1993年���,是國務(wù)院直屬單位���,截止2017年底,三峽集團(tuán)可控裝機(jī)規(guī)模超過7000萬千瓦���,已建���、在建和權(quán)益總裝機(jī)規(guī)模達(dá)到1.24億千瓦時(shí)���,資產(chǎn)總額近7000億元���,是全球最大的水電企業(yè)和中國最大的清潔能源集團(tuán)。

2018年5月25日���,推動(dòng)長江經(jīng)濟(jì)帶發(fā)展領(lǐng)導(dǎo)小組辦公室召開會(huì)議,會(huì)議審議通過了《關(guān)于支持三峽集團(tuán)在共抓長江大保護(hù)中發(fā)揮骨干助力作用的指導(dǎo)意見》���,明確了三峽集團(tuán)在長江大保護(hù)中的領(lǐng)導(dǎo)地位。

2018年初至今���,三峽集團(tuán)已與6家央企簽署共抓長江大保護(hù)戰(zhàn)略合作框架協(xié)議���,與四家國企���、民企簽署戰(zhàn)略合作協(xié)議,與長江沿線8省市簽訂戰(zhàn)略框架協(xié)議���。

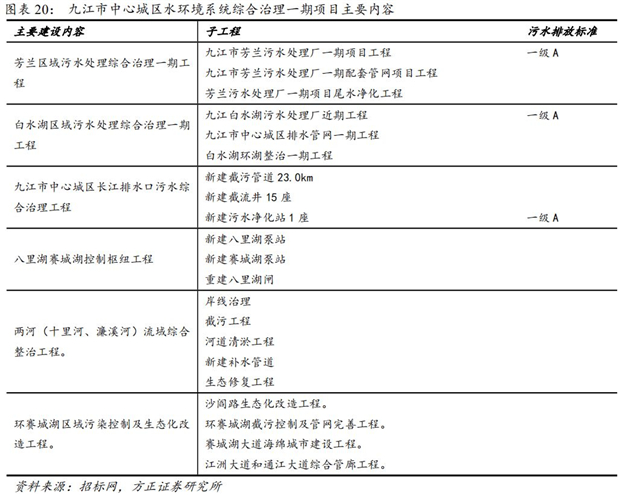

三峽集團(tuán)對于長江流域的治理思路:組建生態(tài)環(huán)保集團(tuán)���、設(shè)立綠色發(fā)展基金���、創(chuàng)建生態(tài)環(huán)保國家級工程研究中心,在長江中游沿線四省開展試點(diǎn)���。集團(tuán)將在推進(jìn)試點(diǎn)城市(宜昌���、九江���、岳陽、蕪湖)先行先試基礎(chǔ)上,在沿江11省市全面推廣廠網(wǎng)河(湖)一體���、泥水并重等模式���,進(jìn)而全面建設(shè)水環(huán)境治理���、水生態(tài)修復(fù)和水資源保護(hù)的重點(diǎn)關(guān)鍵性工程���,策劃參與三峽水庫���、洞庭湖���、鄱陽湖���、長江口等重要水域“三水共治”重大關(guān)鍵性工程���。

2018年7月30日���,三峽集團(tuán)牽頭的聯(lián)合體中標(biāo)九江市中心城區(qū)水環(huán)境系統(tǒng)綜合治理一期項(xiàng)目,項(xiàng)目概算約77億元���,合作期20年���,建設(shè)期2-3年���。聯(lián)合體成員包括信開水環(huán)境投資、中國市政工程華北設(shè)計(jì)研究總院、上?��?睖y設(shè)計(jì)研究院���、中國水利水電第八工程局���、中鐵四局等���。

3 投資策略:2019年關(guān)注垃圾焚燒和監(jiān)測行業(yè)

我們對2019年環(huán)保行業(yè)新格局的形成保持謹(jǐn)慎���,結(jié)合國內(nèi)經(jīng)濟(jì)尋底與中美貿(mào)易的復(fù)雜形勢���,我們認(rèn)為���,2019年投資策略仍需采取熊市思維���,運(yùn)營資產(chǎn)的投資價(jià)值將繼續(xù)得以凸顯,建議關(guān)注運(yùn)營屬性強(qiáng)的垃圾焚燒行業(yè)���,同時(shí)關(guān)注訂單增長確定性較高的環(huán)境監(jiān)測���。

3.1兼具公用事業(yè)和成長雙重屬性的垃圾焚燒行業(yè)

3.1.1經(jīng)濟(jì)尋底���,利率下行���,運(yùn)營價(jià)值愈發(fā)凸顯

基于前文分析���,我國經(jīng)濟(jì)增長仍然面臨較大壓力���,寬信用預(yù)期仍將維持���,利率呈現(xiàn)下行趨勢,全社會(huì)投資回報(bào)率預(yù)期都有所調(diào)整���。在此環(huán)境下���,受宏觀經(jīng)濟(jì)影響小的運(yùn)營類資產(chǎn)投資價(jià)值得以凸顯。

環(huán)保行業(yè)中,垃圾焚燒、水務(wù)���、危廢是典型的運(yùn)營類資產(chǎn)���,具備清晰的商業(yè)模式和明確的付費(fèi)主體���,現(xiàn)金流穩(wěn)定?��?紤]到水務(wù)行業(yè)的成長性一般���,危廢行業(yè)的環(huán)保成本提升及工業(yè)企業(yè)客戶區(qū)域轉(zhuǎn)移���,我們相對更看好垃圾焚燒行業(yè)���。

我國垃圾焚燒行業(yè)目前尚處于產(chǎn)能不足階段���,運(yùn)營資產(chǎn)具有需求剛性���,呈現(xiàn)公用事業(yè)屬性���;建設(shè)期融資受基建政策影響較小���,在手項(xiàng)目建成投運(yùn)帶來未來3年的確定性成長���。

3.1.2 垃圾焚燒行業(yè)仍處于產(chǎn)能不足階段

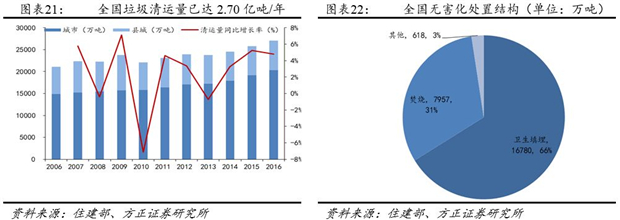

根據(jù)2016年住建部統(tǒng)計(jì)年鑒���,目前我國生活垃圾年清運(yùn)量2.70億噸���,無害化處置率約94%。無害化處置中���,填埋���、焚燒���、其他的比例分別為66%���、31%和3%���,填埋仍是無害化處置的主流方式���。

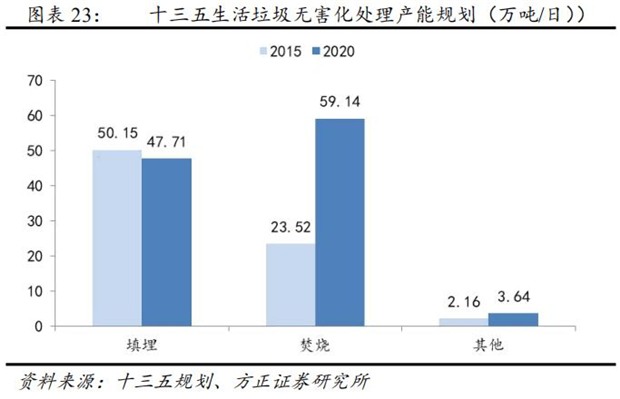

十三五規(guī)劃提出���,到2020年全國垃圾焚燒處理能力要達(dá)到59.14萬噸/日���,占無害化處理能力的比例達(dá)到54%,較2016年底27.82萬噸/日增加31.32萬噸/日���。

新建市場空間:按照行業(yè)平均投資50萬元/(噸/日)計(jì)算,對應(yīng)新建市場空間約1500億元���。

運(yùn)營市場空間:按照垃圾處置費(fèi)行業(yè)平均65元/噸���,單噸垃圾焚燒發(fā)電上網(wǎng)電量280度/噸���,年運(yùn)行天數(shù)300天���,上網(wǎng)電價(jià)0.65元/度計(jì)算,垃圾焚燒行業(yè)整體運(yùn)營收入將達(dá)到440億元/年���。

3.1.3 競爭趨于穩(wěn)定���,龍頭格局清晰

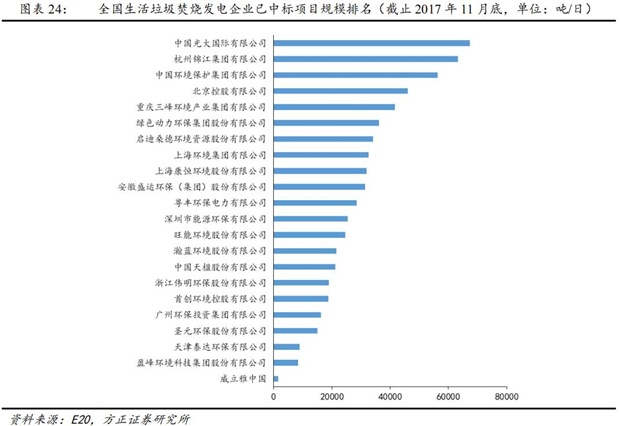

根據(jù)E20研究院統(tǒng)計(jì)排名���,截止2017年11月底���,已中標(biāo)的垃圾焚燒發(fā)電項(xiàng)目規(guī)模前五企業(yè)項(xiàng)目規(guī)模占比達(dá)到 42.26%,規(guī)模前十企業(yè)項(xiàng)目規(guī)模占比達(dá)到67.86%���,行業(yè)市場集中度較高���。

3.1.4 在建項(xiàng)目建成投運(yùn)是未來3年確定性的增長來源

垃圾焚燒行業(yè)競爭格局基本穩(wěn)定���,公司在手項(xiàng)目規(guī)模建成投運(yùn)是未來3年確定性的增長來源,結(jié)合公司已投運(yùn)項(xiàng)目規(guī)模���、在建項(xiàng)目投運(yùn)節(jié)奏及估值水平���,從低估值角度建議關(guān)注【旺能環(huán)境】【上海環(huán)境】【瀚藍(lán)環(huán)境】���。

3.2 行業(yè)高景氣���,訂單確定性高增的監(jiān)測行業(yè)

3.2.1 點(diǎn)位下沉+更新?lián)Q代���,大氣網(wǎng)格化快速推進(jìn)

2015年7月���,國務(wù)院發(fā)布《生態(tài)環(huán)境監(jiān)測網(wǎng)絡(luò)建設(shè)方案》���,提出到2020年���,全國生態(tài)環(huán)境監(jiān)測網(wǎng)絡(luò)基本實(shí)現(xiàn)環(huán)境質(zhì)量���、重點(diǎn)污染源���、生態(tài)狀況監(jiān)測全覆蓋,各級各類監(jiān)測數(shù)據(jù)系統(tǒng)互聯(lián)共享���,監(jiān)測預(yù)報(bào)預(yù)警���、信息化能力和保障水平明顯提升���,監(jiān)測與監(jiān)管協(xié)同聯(lián)動(dòng),初步建成陸海統(tǒng)籌���、天地一體���、上下協(xié)同���、信息共享的生態(tài)環(huán)境監(jiān)測網(wǎng)絡(luò)���。

各省陸續(xù)出臺生態(tài)環(huán)境網(wǎng)絡(luò)建設(shè)實(shí)施方案���,在已有點(diǎn)位的基礎(chǔ)上���,優(yōu)化站點(diǎn)布局���,加強(qiáng)站點(diǎn)建設(shè)���,推進(jìn)監(jiān)測點(diǎn)位下沉���,加大縣、鄉(xiāng)級空氣自動(dòng)監(jiān)測站建設(shè),增加機(jī)動(dòng)車遙感監(jiān)測設(shè)備等���。

以河北省為例:

2017年8月���,河北省環(huán)保廳發(fā)布《河北省大氣環(huán)境監(jiān)測專項(xiàng)實(shí)施方案 》���,提出要完善全省空氣質(zhì)量監(jiān)測網(wǎng)絡(luò),位于傳輸通道8城市的1464個(gè)鄉(xiāng)鎮(zhèn)均布設(shè)小型空氣站���,監(jiān)測細(xì)顆粒物和二氧化硫兩項(xiàng)主要指標(biāo)���,實(shí)現(xiàn)監(jiān)測點(diǎn)位全覆蓋。

2018年5月發(fā)布《河北省深化環(huán)境監(jiān)測改革提高環(huán)境監(jiān)測數(shù)據(jù)質(zhì)量實(shí)施方案》���,進(jìn)一步提出要在2018年初步建成覆蓋省���、市���、縣���、鄉(xiāng)和企業(yè)的五級生態(tài)環(huán)境監(jiān)測網(wǎng)絡(luò)。

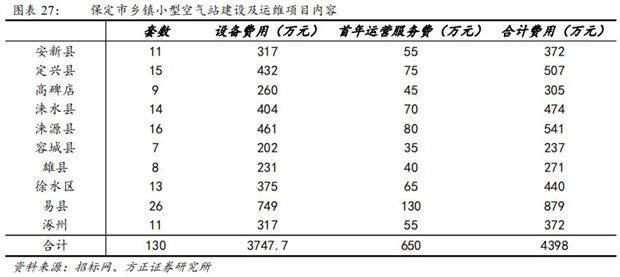

2018年5月���,先河環(huán)保中標(biāo)保定市鄉(xiāng)鎮(zhèn)小型空氣站建設(shè)及運(yùn)維項(xiàng)目,共涉及容城���、徐水���、淶源���、涿州���、雄縣、安新等10個(gè)縣共計(jì)130個(gè)鄉(xiāng)鎮(zhèn)的小型空氣站建設(shè)及運(yùn)維���,合同總金額4398萬元。

平均每個(gè)鄉(xiāng)鎮(zhèn)安裝1套空氣自動(dòng)站���,參照保定市平均34萬元/套的單價(jià)���,河北省全省共2255個(gè)鄉(xiāng)鎮(zhèn)���,空氣站點(diǎn)位下沉帶來的市場空間就有7.7億元。全國共有39890個(gè)鄉(xiāng)鎮(zhèn)���,監(jiān)測點(diǎn)位下沉帶來的全國市場空間將達(dá)到136億元���,將在2020年前陸續(xù)釋放���。

3.2.2 河長制+湖長制帶動(dòng)地表水監(jiān)測市場爆發(fā)

2016年底���,國務(wù)院印發(fā)了《關(guān)于全面推行河長制的意見》的通知,要求全面建立省���、市���、縣、鄉(xiāng)四級河長體系���,各級河長負(fù)責(zé)組織領(lǐng)導(dǎo)相應(yīng)河湖的管理和保護(hù)工作���,對跨行政區(qū)域的河湖明細(xì)管理責(zé)任���,對目標(biāo)完成情況進(jìn)行考核���、強(qiáng)化激勵(lì)問責(zé)���。

2018年1月���,在“河長制”推出一年后���,國務(wù)院又《關(guān)于在湖泊實(shí)施湖長制的指導(dǎo)意見》���,要求各地在2018年年底前全面建成湖長制���,各省市要將本行政區(qū)域內(nèi)所有湖泊納入全面推行湖長制工作范圍,到2018年年底前在湖泊全面建立湖長制���,建立健全以黨政領(lǐng)導(dǎo)負(fù)責(zé)制為核心的責(zé)任體系���,落實(shí)屬地管理責(zé)任。全國各地將全面建立省���、市、縣���、鄉(xiāng)四級湖長體系���,實(shí)行網(wǎng)格化管理���。

由于監(jiān)測數(shù)據(jù)為考核提供抓手���,河長制與湖長制將直接帶動(dòng)河流考核斷面的監(jiān)測設(shè)備安裝需求���、監(jiān)測點(diǎn)位運(yùn)維需求���。而如何對水污染進(jìn)行追蹤溯源���,需要加大考核范圍內(nèi)的監(jiān)測點(diǎn)位密度���,類似大氣治理的網(wǎng)格化監(jiān)測。

3.2.3 排污許可證和環(huán)境稅催生工業(yè)監(jiān)測需求回暖

2016年11月���,國務(wù)院辦公廳印發(fā)《控制污染物排放許可制實(shí)施方案》���,明確到2020年完成覆蓋所有固定污染源的排污許可證核發(fā)工作���。政策明確2017-2020年各行業(yè)實(shí)施排污許可證的時(shí)限���,2017年底前已有電力、造紙���、鋼鐵、有色���、水泥���、農(nóng)藥等15個(gè)行業(yè)完成發(fā)放���;2018年底前,化工���、石化���、屠宰加工等5個(gè)行業(yè)要完成排污許可證的發(fā)放���。排污許可證要求企業(yè)實(shí)施自行監(jiān)測���,將產(chǎn)生大量的監(jiān)測設(shè)備需求,目前企業(yè)的自行監(jiān)測方案仍以手工監(jiān)測為主���,將來替換成自動(dòng)實(shí)時(shí)監(jiān)測是大勢所趨���。

環(huán)境稅自2018年1月1日起正式開征���,環(huán)境稅考核排放總量,需以污染物的精準(zhǔn)計(jì)量為前提���,與排污許可證制度結(jié)合���,極大地促進(jìn)了工業(yè)監(jiān)測需求回暖。

此外���,工業(yè)企業(yè)經(jīng)過前幾年的供給側(cè)改革���,盈利能力得到改善,在資金支付層面也保障了監(jiān)測設(shè)備的銷售和回款���。

3.2.4 需求保障行業(yè)高景氣���,訂單增長確定性高

污染防治���,監(jiān)測先行���,我國的污染防治攻堅(jiān)戰(zhàn)需要監(jiān)測數(shù)據(jù)作為基礎(chǔ)���,近兩年的政策環(huán)境保障了監(jiān)測行業(yè)的需求維持快速增長,監(jiān)測企業(yè)訂單增長確定性較高���。而由于監(jiān)測訂單執(zhí)行周期一般6個(gè)月左右���,訂單增速對于業(yè)績的指引期限較短���,因此監(jiān)測企業(yè)的估值難有大幅提升���,投資機(jī)會(huì)在于跟蹤訂單業(yè)績的超預(yù)期���,建議關(guān)注大氣網(wǎng)格化監(jiān)測具備先發(fā)優(yōu)勢的【先河環(huán)保】���,全面布局的監(jiān)測龍頭【聚光科技】���。

3.3 基建政策+融資政策+個(gè)股基本面改善���,環(huán)保工程或存在階段性行情

環(huán)保工程板塊同時(shí)受基建政策、融資政策和公司自身戰(zhàn)略選擇三方面因素影響���。樂觀情境下���,若市場流動(dòng)性好轉(zhuǎn)���,疊加積極的財(cái)稅政策,2019年環(huán)保工程板塊或存在受基建���、融資政策催化的短期階段性行情���。但行業(yè)整體的基本面改善進(jìn)程可能慢于市場預(yù)期���,基于個(gè)別公司自身戰(zhàn)略選擇���、股東背景變化���、以及國資與民資的融合情況,或存在個(gè)股性投資機(jī)會(huì)���。

4 風(fēng)險(xiǎn)提示

宏觀經(jīng)濟(jì)風(fēng)險(xiǎn)���、基建和融資政策低于預(yù)期風(fēng)險(xiǎn)���、環(huán)保排放標(biāo)準(zhǔn)提升提高運(yùn)營成本風(fēng)險(xiǎn)���、垃圾焚燒補(bǔ)貼退坡風(fēng)險(xiǎn)���。

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品���,目的在于傳遞更多信息���,并不代表本網(wǎng)贊同其觀點(diǎn)���。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題���,如發(fā)生涉及內(nèi)容、版權(quán)等問題���,文章來源方自負(fù)相關(guān)法律責(zé)任���。

3. 如涉及作品內(nèi)容���、版權(quán)等問題���,請?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系���,否則視為放棄相關(guān)權(quán)益。